Marcus Wilhelm, Abteilungsleiter Treasury, Kasseler Sparkasse

I. Einleitung

In den letzten Jahren wurden im Darlehensbereich von Kundenseite vielfach langlaufende Konditionen mit Zinsbindungen von über zehn Jahren hinaus nachgefragt. Die Kreditbranche hat mit entsprechenden Angeboten reagiert, sodass sich in diesem Bereich folgerichtig ein nennenswertes Volumenwachstum eingestellt hat. Diesen Geschäften wohnt ein unabdingbares gesetzliches Kündigungsrecht nach zehn Jahren inne, das einige Herausforderungen für das Risikomanagement nach sich zieht. Insbesondere im Hinblick auf eventuell durchzuführende Absicherungsgeschäfte stellt sich die Frage nach einer passenden Absicherungsstrategie, geeigneten Hedgeinstrumenten und funktionierenden Prozessen.

II. Ausgangslage

1. Marktentwicklung

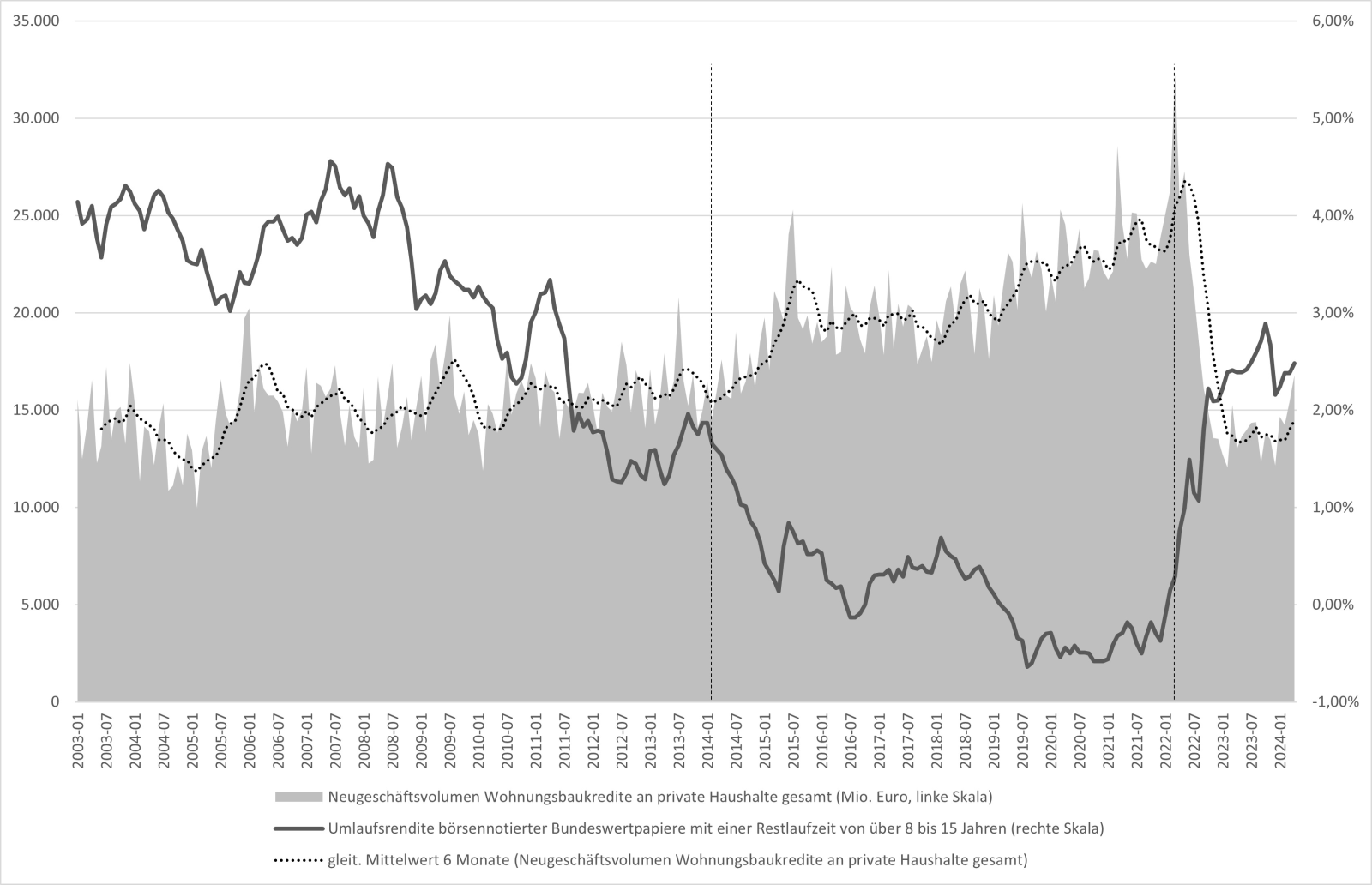

Ausgehend von den Turbulenzen der Finanzmarktkrise 2007/2008 begann eine langanhaltende Phase sinkender Kapitalmarktzinsen. Dies schlug sich auch in rückläufigen Konditionen im Kundenkreditgeschäft nieder und war ein Faktor dafür, dass sich trotz gleichzeitig steigender Immobilienpreise der Finanzierungsspielraum für den Erwerb von Wohneigentum aufgrund niedrigerer Finanzierungskosten erhöhte. Insofern kam es zu einem Anstieg bei der Nachfrage nach Baufinanzierungen an private Haushalte. Aus Abbildung 1 wird ersichtlich, dass es hierbei einen unmittelbaren Zusammenhang zur Zinsentwicklung gab.

Abbildung 1: Zinsentwicklung und Volumenentwicklung private Baufinanzierung im Zeitverlauf[1]

Während sich das Neugeschäftsvolumen für Wohnungsbaukredite an private Haushalte bis in das Jahr 2013 hinein gemessen am gleitenden Sechs-Monats-Durchschnitt unter Schwankungen seitwärts bewegte, kam es ab dem Jahr 2014 zu einem deutlichen und vor allem anhaltenden Anstieg. Parallel dazu sanken die Kapitalmarktzinsen gemessen an der Umlaufsrendite für börsennotierte Bundeswertpapiere mit einer Restlaufzeit von über acht bis 15 Jahren in einer nahezu ungebremsten Bewegung bis zum Frühjahr 2015 das erste Mal bis fast an die Nulllinie. Nachhaltig negativ wurde dieser Zinssatz dann ab dem März 2019. Erst als dieser Zinssatz im Rahmen des historischen Zinsanstiegs um rund 300 BP in den Jahren 2022 und 2023 zu Beginn des Jahres 2022 wieder positiv wurde, kam es zu einem Einbruch beim Neugeschäft in der privaten Baufinanzierung. Aus Abbildung 2 wird deutlich, dass es auch innerhalb der Baufinanzierungen an private Haushalte Verschiebungen gab.

Abbildung 2: Entwicklung der privaten Baufinanzierung mit anfänglicher Zinsbindung von über zehn Jahren[2]

[...]

[...]

Beitragsnummer: 22489