Lars Kalinowski, Director, Financial Service Solutions, 15 Jahre Praxiserfahrung im Financial Instrument Accounting & Risk Reporting Advisory nach HGB und IFRS und in der Einführung neuer Rechnungslegungsstandards und -prozesse, PAS Financial Advisory AG

Sebastian Kölle, Senior Consultant, Financial Service Solutions, umfangreiche Erfahrung in der Beratung und Jahresabschlussprüfung von Asset Managern und Kreditinstituten mit besonderer Expertise in der Rechnungslegung nach HGB und KAGB, PAS Financial Advisory AG

Niels Klatt, Senior Consultant, Financial Service Solutions, umfangreiche Kenntnisse in der Modellierung und der Bewertung derivativer Finanzinstrumente sowie im Bereich des Risikomanagements, PAS Financial Advisory AG

I. Einleitung: Auswirkungen der Zinsentwicklung auf den Barwert des Bankbuchs von Kreditinstituten

Als Reaktion auf die Finanzkrise im Jahr 2007 sowie auf die darauffolgende Staatsschuldenkrise im Euroraum wurde der Leitzins durch die Europäische Zentralbank in den letzten Jahren kontinuierlich bis auf null abgesenkt. Dieses Zinsumfeld wurde von 2016 an für über sechs Jahre aufrechterhalten, um die finanzielle Stabilität des Euroraums zu stärken.

Als Konsequenz dieser geldpolitischen Maßnahmen sanken die Renditen selbst von längerfristigen Finanzierungsinstrumenten wie bspw. Staatsanleihen teilweise bis in den negativen Bereich. Ebenso wurden langfristige Kundenkredite mit äußerst niedriger Verzinsung ausgegeben.

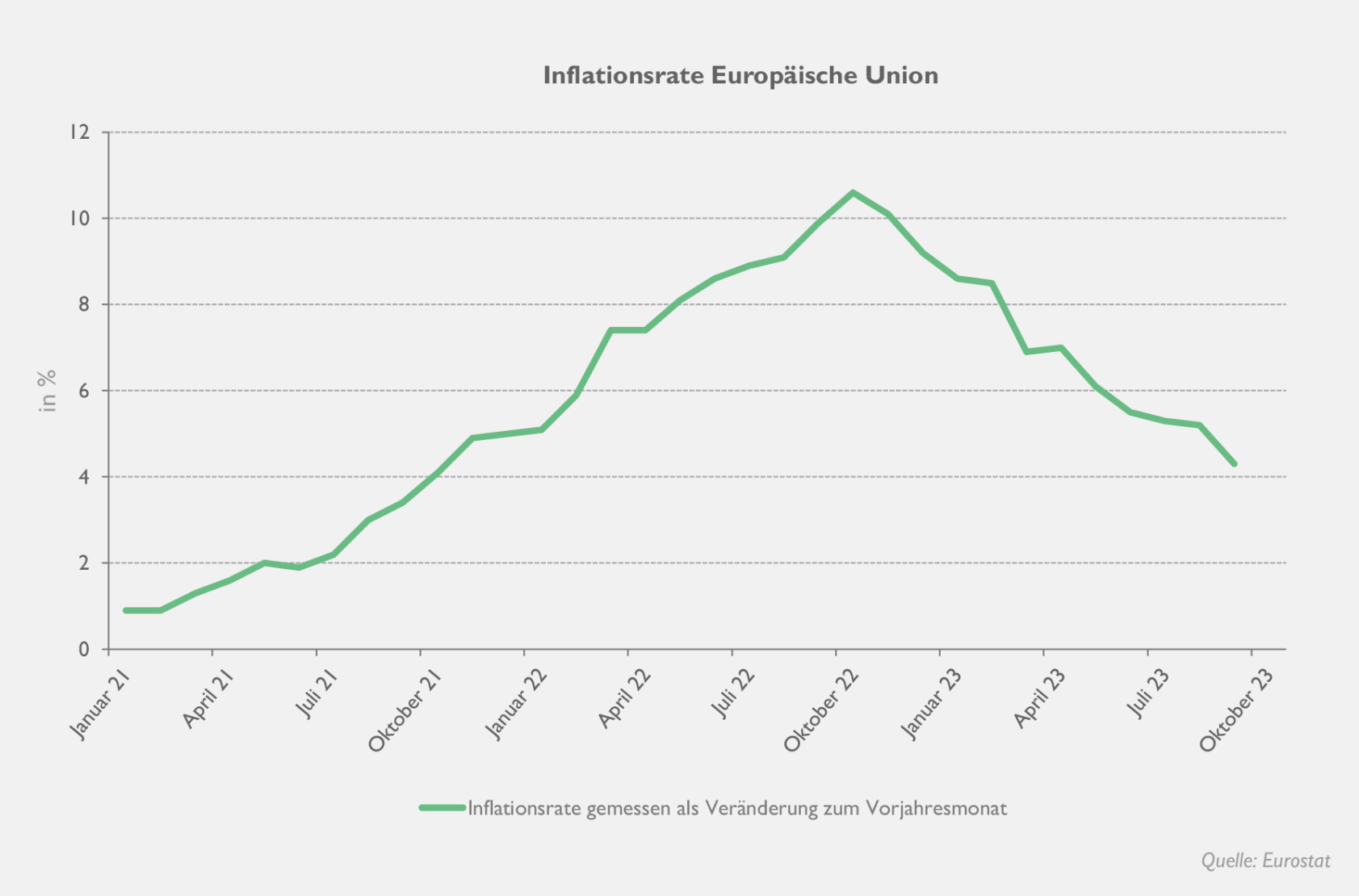

Durch Faktoren wie die Störung von Lieferketten und den Anstieg der Energiepreise hat sich die Inflation im Euroraum seit 2021 stark erhöht. Im Januar 2021 betrug diese noch 0.9 % und ist bis Oktober 2022 auf zwischenzeitig 10.6 % gestiegen (siehe Abbildung 1).

Abbildung 1: Entwicklung der Inflation in der europäischen Union

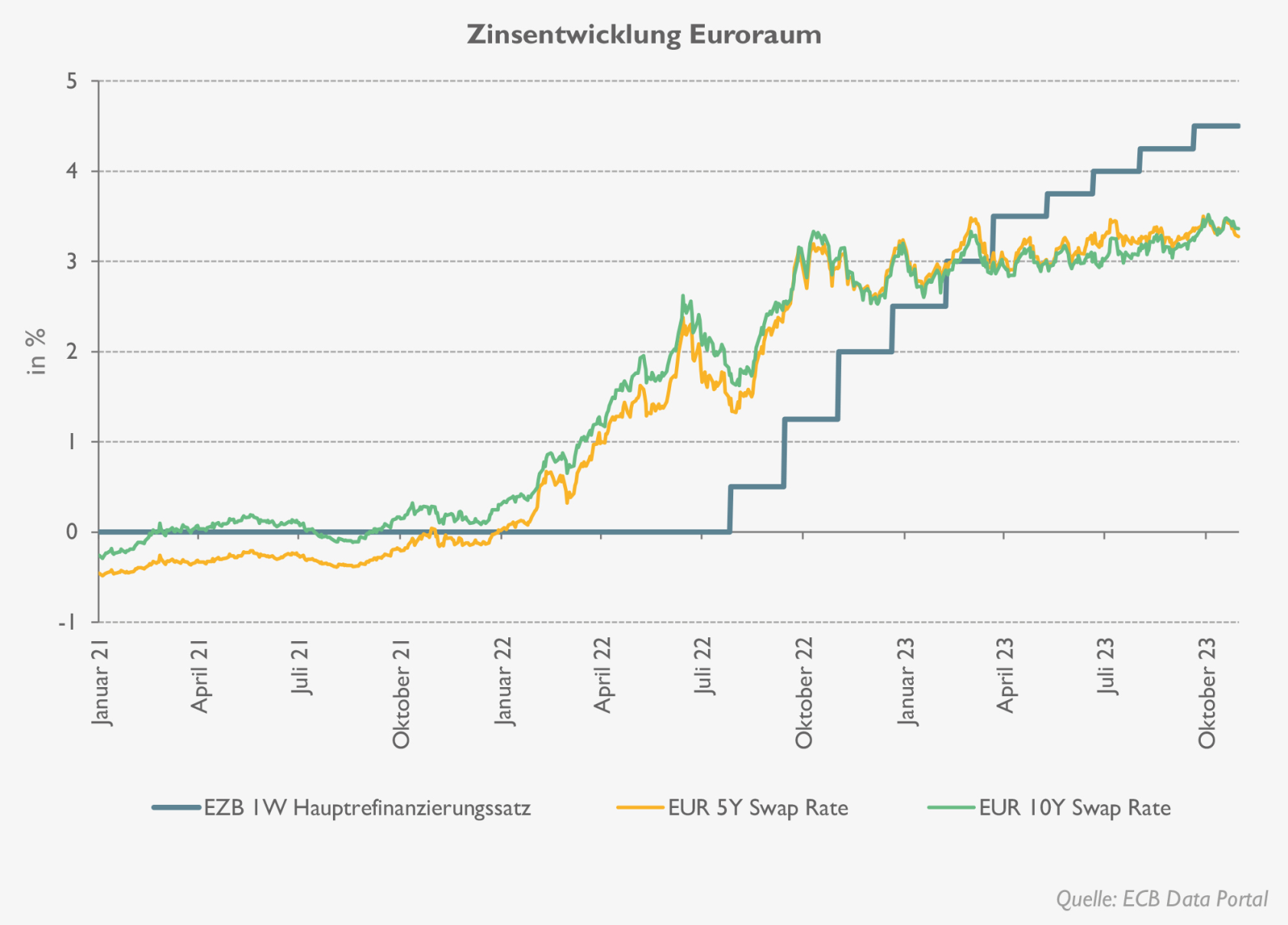

Um einem weiteren Anstieg der Verbraucherpreise entgegenzuwirken, hat die Europäische Zentralbank den Leitzins von 0 % Mitte 2022 auf mittlerweile 4.5 % erhöht (siehe Abbildung 2).

Abbildung 2: Entwicklung des EZB Leitzinssatzes und der 5Y- und 10Y-Swap Rate

Die Zinswende hat umfangreiche Auswirkungen auf das Geschäft von Kreditinstituten. Während niedrig verzinste Forderungen mit langer Laufzeit im Bestand bleiben, steigt die Zinslast aus Refinanzierungsgeschäften mit kurzer Laufzeit. Ein hieraus entstehendes Ungleichgewicht aus Zinserträgen und Zinsaufwänden wirkt sich umso stärker aus, je größer der Grad der Fristentransformation eines Kreditinstituts ist. Die Ausweitung der Fristentransformation war im Niedrigzinsumfeld oftmals eines der Instrumente zur Steuerung der Zinsmarge. Darüber hinaus wirkt sich der Zinsanstieg u. a. direkt auf den Wert festverzinslicher Wertpapiere aus. [...]

Beitragsnummer: 22406