Hans-Joachim Schettler, Managing Director CONFIDUM Financial Management Consultants AG, St. Margrethen CH

I. Ausgangslage und Hintergründe

Der Fachbeitrag reflektiert die Ausgangslage der Geno-Banken und Sparkassen zum Thema Kernkapital und zeigt neue, konkrete Lösungen für Banken und Sparkassen auf, das Kernkapital extern zu stärken.

1. Sparkassen und Geno-Banken brauchen Kapital – von außen

Bereits im letzten Fachbeitrag zum Thema vom 19.08.2022 wurde deutlich, dass im Zuge der Finanzkrise die Stärkung der Eigenkapitalbasis der europäischen Banken das zentrale Anliegen der Aufsichtsbehörden ist. Was ist seither passiert?

Der Finanzstabilitätsbericht vom November 2022 brachte die Zahlen an die Öffentlichkeit, die von Experten befürchtet worden waren: Die Zinswende hat das Zinsänderungsrisiko der deutschen Sparkassen und Geno-Banken schlagend werden lassen. Demnach betrugen die Abschreibungen auf eigene Wertpapiere 12,3 Mrd. € – das entsprach 5,6 % des Kernkapitals; um dazu einen Ausgleich zu schaffen, haben die Sparkassen und Geno-Banken nahezu ihre gesamten stillen Reserven von 21,8 Mrd. € aufgelöst. Nachdem das Kapital innerhalb der Sparkassen und Geno-Banken nicht gleich verteilt ist, schätzen wir, dass bei mindestens einem Drittel der Institute die Eigenkapitalsituation angespannt ist und rasche Maßnahmen erforderlich sind. Durch Umwidmung festverzinslicher Wertpapiere des Depot A in das Anlagevermögen konnten die Bilanzen und die G+V für 2022 zwar geschlossen werden, Risikotragfähigkeit und Kapitalausstattung haben aber massiv gelitten.

Im vergangenen Jahr haben einzelne Geno-Banken über den Verkauf von Geschäftsanteilen die Kapitalbasis bei den Mitgliedern gestärkt, doch wird dies am langen Ende nicht ausreichen, die Anforderungen zu stemmen. Ein Einbremsen des Neugeschäftes zur Erhöhung der Eigenkapitalquote ist auch keine valide Option. Dadurch wird die Profitabilität eingeschränkt, eine Stärkung des Eigenkapitals über Thesaurierung von Gewinnen verhindert und zusätzlich die Marktposition erheblich geschwächt. Auch eine Verschärfung des Kostenmanagements wirkt nicht so rasch, wie es erforderlich wäre, um die Kapitalquote kurzfristig anzuheben. Aus unserer Sicht ist die zweckmäßigste Strategie eine externe Stärkung des Kernkapitals über AT-1-Kapital (Art. 51 ff. CRR).

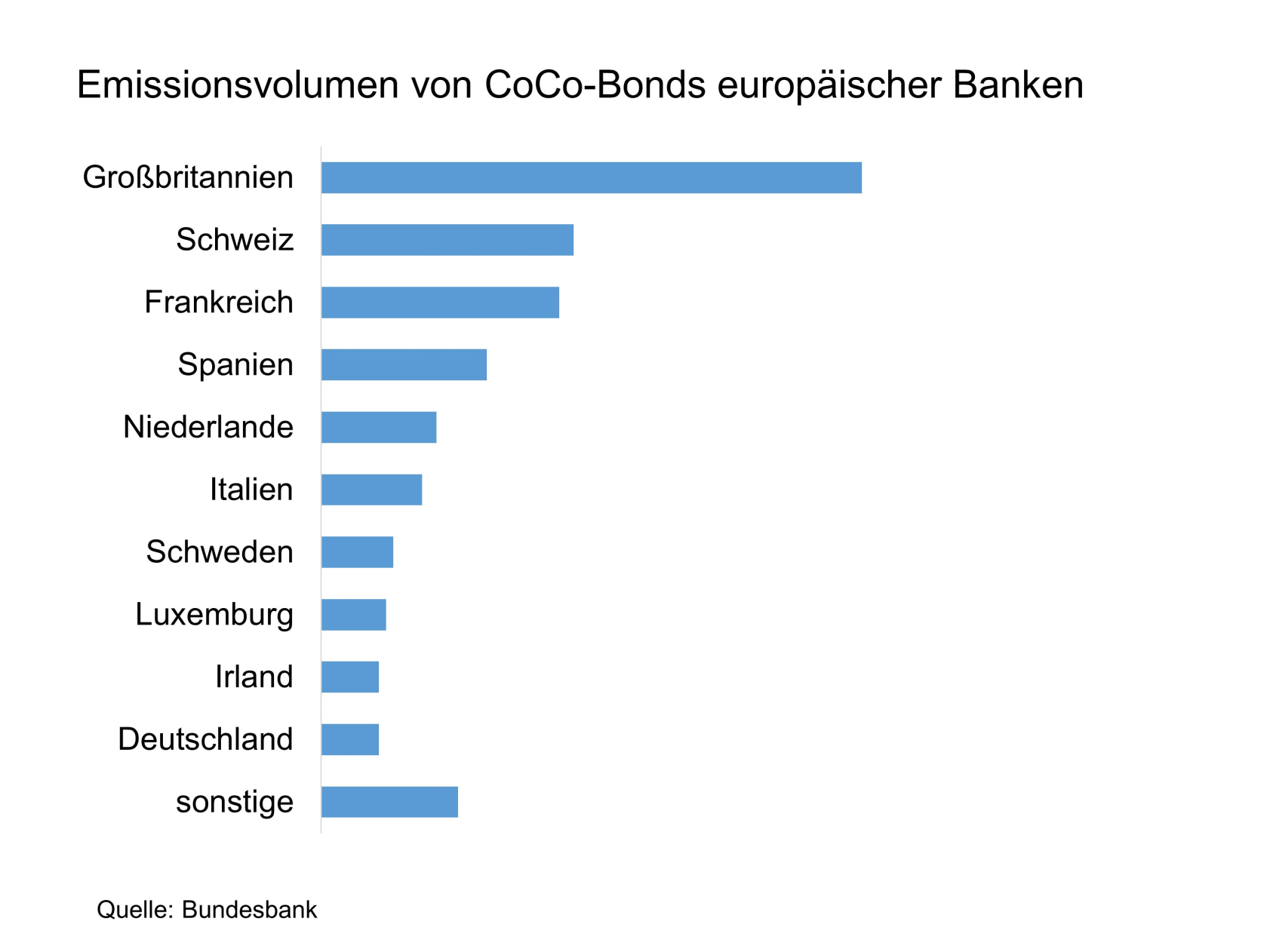

Dieses im Zuge der Finanzkrise geschaffene Instrument wird von den Großbanken intensiv genutzt, Sparkassen und Geno-Banken haben das Potenzial bisher nicht erschlossen. Geht man von einem durchschnittlichen Potenzial von zwei Prozentpunkten (1,5 % Säule 1 plus 0,5 % aus SREP-Anforderungen) an möglichem AT-1-Kapital aus, so könnten die Sparkassen und Geno-Banken ihr Kernkapital um ca. 25 Mrd. € ausbauen. In der Zwischenzeit gibt es auch ein speziell ausgerichtetes Angebot am Markt. Als Alternative zur Ausgabe von neuen Aktien oder Werbung von Mitgliedern wurde das Instrument des Contingent Convertible Bonds (CoCo-Bonds) geschaffen. Dieses Kapitalinstrument ist in der Zwischenzeit unter dem Begriff „Additional Tier 1 Capital – AT-1“ in der Capital Requirement Regulation, kurz CRR (Art. 52 bis 54), verankert. Bislang wurde die Begebung von CoCo-Bonds von Banken aus UK, Schweiz, Frankreich und Spanien dominiert. Der Anteil der deutschen Banken an den AT-1-Emissionen ist traditionell gering und entfällt im Wesentlichen auf die SI-Banken.

Abbildung 1: Emissionsvolumen CoCo-Bonds Europäischer Banken

2. Gründe für die Anspannung bei den Eigenmitteln der Regionalbanken

In den vergangenen Jahren hat die Anspannung der Eigenmittel deutlich zugenommen, nachfolgend eine kurze Ursachensammlung:

- Erodierende Zinsspanne wegen der langanhaltenden Niedrigzinsphase. Die als Gegenmaßnahmen beobachteten expansiven Kreditstrategien der Häuser haben die RWA (Risk Weighted Assets) der Regionalbanken deutlich ansteigen lassen. Die thesaurierten Gewinne konnten die hieraus entstehenden Kapitalbelastungen vielfach nicht ausgleichen.

- Die Bilanzstruktur der meisten Regionalbanken mit hohen Fixzinsen auf der Aktivseite bringt ein nicht unerhebliches Zinsänderungsrisiko mit sich, das die Risikotragfähigkeit (ICAAP) entsprechend belastet. Der steile Zinsanstieg seit Herbst 2022 hat nun auch die Aufsicht auf den Plan gerufen – aktuell werden die Replikationsmodelle der Passivseite überprüft. Wir gehen davon aus, dass die herrschende Praxis einer Modellierung von hohen Bodensätzen in Produkten mit kurzer Kapitalbindung dieser Prüfung nicht standhalten wird. Das Resultat ist der Ausweis eines deutlich höheren Zinsänderungsrisikos und eine spürbare Belastung der Risikotragfähigkeit.

- Im Depot A der Sparkassen und Geno-Banken hat die Zinswende schon blutige Spuren hinterlassen. Wie eingehend beschrieben haben die zinsinduzierten Abschreibungen der festverzinslichen Wertpapiere die stillen Reserven massiv belastet. Diese zinsinduzierten und weitestgehend nicht durch Bonitätsrisiken verursachten Belastungen werden in den nächsten Jahren auch wieder positive Effekte schaffen. Trotzdem müssen die Verluste zunächst verkraftet werden und belasten die Eigenkapitalbasis.

- Seitens der Aufsichtsbehörden steigen die Anforderungen bezüglich des Eigenkapitals ständig an. Insbesondere die Säule 2 legt individuelle Zuschläge zur Kapitalanforderung (SREP) fest, die in Deutschland durch die Allgemeinverfügung zum Zinsänderungsrisiko flächendeckend für LSI-Banken eingeführt wurden.

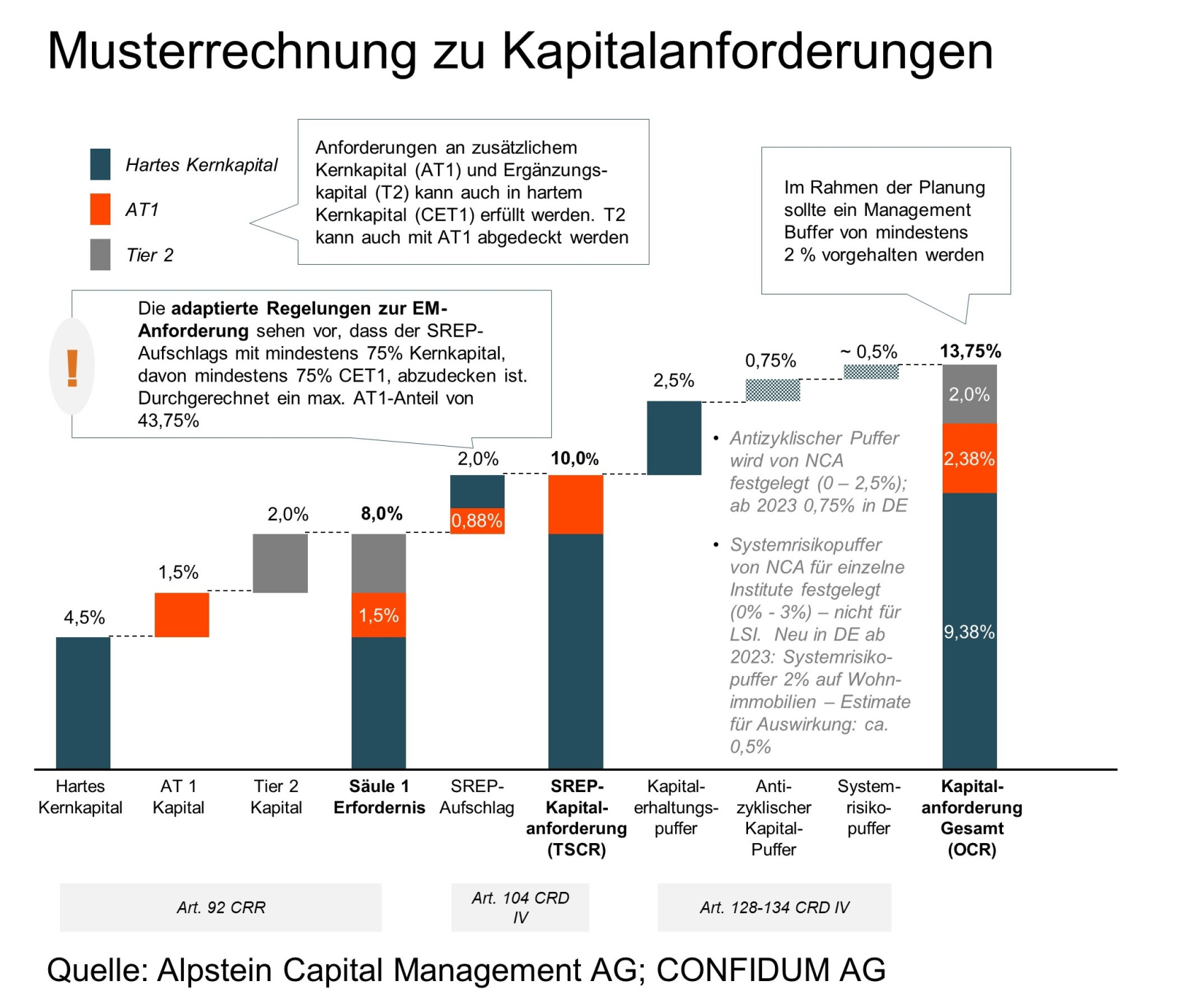

- Zusätzliche antizyklische Kapitalpuffer werden ab 2023 mit 0,75 % relevant, auf Wohnimmobilien werden 2 % als Systemrisikopuffer eine weitere Verschärfung von durchschnittlich ca. 0,5 Prozentpunkten der Kapitalanforderungen bringen.

Trotz aller Anforderungen und Widrigkeiten sollten die Sparkassen und Geno-Banken mindestens eine Kapitalquote inkl. Management-Buffer von ca. 15 % halten können. Wenn die Regionalbanken weiter dynamisch wachsen wollen, ist dies nur mit einer externen Stärkung der Kapitalbasis möglich.

Abbildung 2: Kapitalanforderungen Musterrechnung

II. Lösungen zur Stärkung des Kernkapitals für Regionalbanken über zusätzliches externes Kernkapital

Grundsätzlich sind zur externen Kernkapitalbeschaffung durch Regionalbanken zwei unterschiedliche Strategien gangbar: Erhöhung des gezeichneten Kapitals oder Emission von zusätzlichem Kernkapital (AT-1). Die Emission von Ergänzungskapital (T2) wird der Vollständigkeit halber erläutert, findet aber keine Anrechnung im Kernkapital. Damit verbunden sind unterschiedliche Vor- und Nachteile, die im Folgenden für das Kernkapital näher beleuchtet werden.

1. Erhöhung des gezeichneten Kapitals

Diese Variante hängt zunächst davon ab, über welche Rechtsform eine Regionalbank verfügt. Bei den Sparkassen als öffentlich-rechtliche Institute ist diese Option aufgrund des Beihilfeverbotes der EU kein praktisch gangbarer Weg. Kapitalerhöhungen seitens der Gewährträger sind nur dann zulässig, wenn diese aufgrund von Stresssituationen unvermeidlich sind und wenn diese gemeinsam mit einem Restrukturierungsplan von der EU-Kommission bewilligt werden.

Die Genossenschaftsbanken können ihr Grundkapital durch Ausgabe von Genossenschaftsanteilen erhöhen. Dies haben viele Genossenschaftsbanken in den Jahren 2021/2022 massiv umgesetzt. Inwieweit diese Maßnahmen den ursprünglichen Charakter der Mitgliedschaft i. S. Mitbestimmung, Gestaltung, etc. gerecht werden oder ob letztlich dadurch die Allgemeinverfügung zur Anrechnung im Kapital gefährdet wird, ist eine sehr spannende, aber separate Betrachtung. Die Begehrlichkeiten an höhere Dividenden werden in einem gestiegenen Zinsumfeld sicherlich zunehmen. Da die Dividende aus versteuertem Ertrag zu bedienen ist und keinen Betriebsaufwand darstellt, erhöht sich der Dividendensatz rechnerisch um ca. 30 %. Overall findet die massive Ausweitung der Kapitalbasis über das Einwerben von Mitgliedsanteilen aus dargestellten Gründen ihre Grenzen und braucht Alternativen.

2. Emission von zusätzlichem Kernkapital (AT-1)

Nachdem zwischenzeitlich die Emission von AT-1-Kapital mittels eines standardisierten Verfahrens von der Konzeption bis zur Platzierung zu vertretbaren Bedingungen mit geringem internem Aufwand und in nützlicher Zeit möglich ist, ist dies aus Sicht des Verfassers ein ideales Instrument zur externen Kapitalbeschaffung. Dies vor dem Hintergrund, dass die Emission von AT-1-Kapital in der Risikotragfähigkeit (ICAAP; Internal Capital Adequacy Assessment Process) im Gegensatz zum T2-Kapital voll anrechenbar ist.

Anforderungen an AT-1-Kapital:

- Unbegrenzte Laufzeit (Perpetuals) für den Investor: Kündigungsmöglichkeit durch den Emittenten frühestens nach fünf Jahren Laufzeit (Call-Option). Frühzeitige Rückzahlung ist marktüblich, jedoch in jedem Fall durch die Aufsicht zu bewilligen. In den Bedingungen dürfen keine motivierenden Kündigungsgründe wie z. B. niedrige Anschlussverzinsung nach fünf Jahren enthalten sein, diese gefährden die Anrechnung als Kernkapital.

- Ausgleich von Verlusten im operativen Betrieb einer Bank: Dazu stehen zwei Mechanismen zur Verfügung: Im Wandlungsmodell werden die AT-1-Emissionen in CET-1 (Common Equity Tier 1) Kapitalinstrumente umgewandelt, im Herabschreibungsmodell werden die AT-1-Emissionen mittels Haircuts unter spezifischen Bedingungen heruntergeschrieben. Für Regionalbanken kommt aufgrund der Rechtsform nur das Herabschreibungsmodell in Frage.

- Aussetzen von Couponzahlungen: Die Coupons können nach dem Ermessen des Bankvorstandes und des Aufsichtsrates ausgesetzt werden. Dadurch wird keine Zahlungsstörung der Bank („Default“) bewirkt und der Coupon darf in der Zukunft auch nicht nachgeholt werden. Die Aussetzung einer Couponzahlung ist aus Gründen der Reputation als starke Regionalbank, der Reputation als Emittent, der Wirkung auf die jeweilige Verbundorganisation, die Wahrnehmung der Aufsicht und wegen juristischer Anforderungen, Stichwort „Willkürverbot“, gut zu überlegen.

An maximalem Betrag[1] können in Säule I 1,5 % des Risikobetrags über AT-1 abgebildet werden und zusätzlich der SREP-Zuschlag (Säule II) zu maximal 43,75 %. Zusätzlich besteht die Möglichkeit, für T-2-Kapital auch AT-1-Kapital zur Anrechnung heranzuziehen. Damit können weitere 2 % der RWA (Säule 1) über AT-1 abgebildet werden. Somit könnte bei einer vollen Ausschöpfung aller Potenziale das Kernkapital um ca. 25 % der Kapitalanforderung (TCR; Total Capital Requirement) gesteigert werden. Dieses kann zur Gänze als Risikomasse in der RTF-Berechnung herangezogen werden.

Praktisch war diese Option der Kapitalbeschaffung aus unterschiedlichen Gründen den Regionalbanken bislang verschlossen. Die Sparkassen und Geno-Banken erreichen kaum die Größenordnung von > 300 Mio. € pro Emission und der individuelle Emissionsprozess mit Prospekterstellung, Emissionssyndikat und Börsennotierung war zu aufwendig. Privatplatzierungen als alternative Variante sind zwar möglich, scheitern aber in den meisten Fällen an der fehlenden Liquidität der Emission und damit verbunden der Bewertungsmöglichkeit in den Portfolien der Investoren – erschwert wird eine Platzierung durch die Zugehörigkeit von AT-1-Instrumenten zur MiFID-Klasse 6 und auch einem Anrechnungsverbot, wenn die Emissionen seitens des Emittenten direkt oder indirekt finanziert wurden. Damit fallen Kunden mit Kreditbeziehungen zum Emittenten als Investoren aus.

3. Security Token Offering (STO)

Ergänzt werden die Optionen zur Kapitalbeschaffung über einen Security Token Offering-Ansatz (STO). Hierbei sind aber wesentliche Unterschiede zur Begebung von AT-1-Kapital zu berücksichtigen. Bei STO handelt es sich um ein Wertpapier nach eWpG, während der vorstehend beschriebene Ansatz der AT-1-Emission bei Regionalbanken über ein Schuldscheindarlehen umgesetzt werden kann. Daher unterliegt der STO-Ansatz einer umfassenden und aufwendigen Prospektpflicht, welche beim Ansatz bei AT-1-Emission mit der Komplettübernahme durch einen qualifizierten Investor (Fonds) deutlich reduziert ist. Auch benötigt die Emission von AT-1-Kapital über die nachfolgend vorgestellte Lösung keine Genehmigung durch die BaFin, was beim STO der Fall ist. Die Sicherstellung, dass STO nur von professionellen Anlegern bzw. geeigneten Gegenparteien erworben werden kann, ist in der Praxis schwer umzusetzen. Noch entscheidender aus Sicht der Geno-Banken und Sparkassen ist aber die nicht vorhandene Vertriebsstruktur für STO im Markt mit institutionellen Investoren und die fehlende Sicherstellung einer ausreichenden Liquidität für die Investoren von einzelnen Emissionen, was die Platzierung per se erschwert. Zuletzt sind am Markt keine standardisierten Verfahrensweisen mit kalkulierbarer Kostensituation für die Geno-Banken und Sparkassen erkennbar, was diesen Weg der Eigenkapitalstärkung eher zu einer Expedition als zu einem professionellen und strukturierten Vorgehen macht.

4. Emission von Ergänzungskapital (T2)

T2-Kapital ist bei den Regionalbanken über Schuldverschreibungen oder Sparkassenbriefe mit Nachrangabrede sowie anrechenbare Kreditrisikominimierungen nach § 340 f HGB gängige Praxis. Da T2-Kapital aber nur im Insolvenzfall und der Liquidation als Eigenkapital zur Verfügung steht, ist dieses in der nach „Going Concern“ orientierten Risikotragfähigkeitsberechnung (ICCAAP) nicht anrechenbar und löst das Problem des aufzubauenden Kernkapitals logischerweise nicht. Im Zentrum von Kapitalmaßnahmen sollte die Stärkung des immer wichtiger werdenden Kernkapitals stehen.

III. Neuer Lösungsweg für Geno-Banken und Sparkassen zur Stärkung des Eigenkapitals durch AT-1-Emission

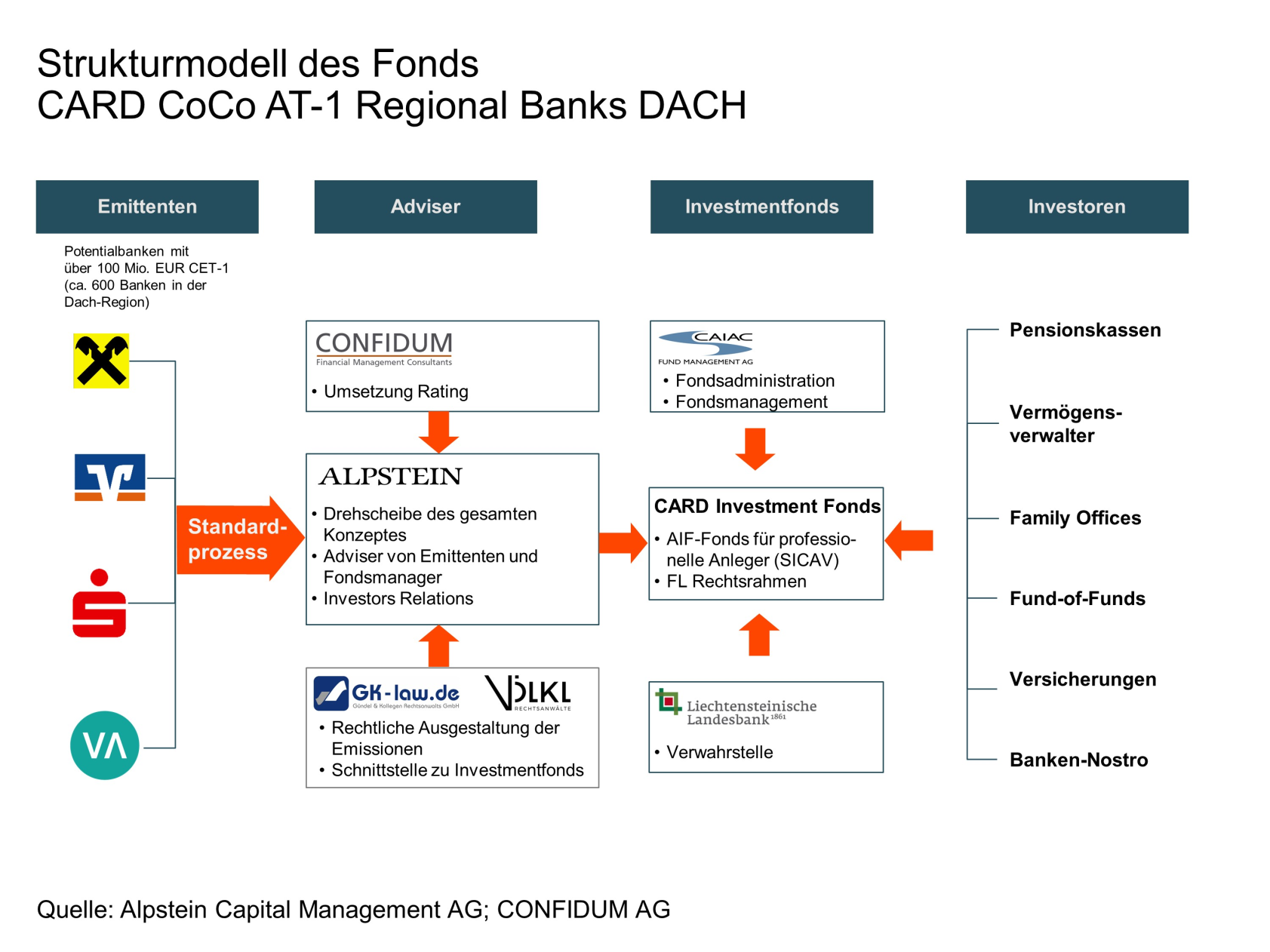

Um auch für Sparkassen und Geno-Banken die Möglichkeit zu schaffen, neues Kernkapital zu emittieren, hat die ACM Alpstein Capital Management AG in Zusammenarbeit mit der CONFIDUM AG und weiteren Experten eine strukturierte Emissionsmöglichkeit entwickelt. Durch Bündelung verschiedener AT-1-Emissionen von Sparkassen und Geno-Banken im Investmentfonds „CARD CoCo AT-1 Regional Banks DACH Fonds“ und einem standardisierten Verfahren bei der Emission, können Sparkassen und Geno-Banken bereits ab einer Größenordnung von ca. 10. Mio. € zu kalkulierbaren Preisen und klaren Vorgehensmodellen teilnehmen.

Abbildung 3: Strukturmodell Regional Dach Fond

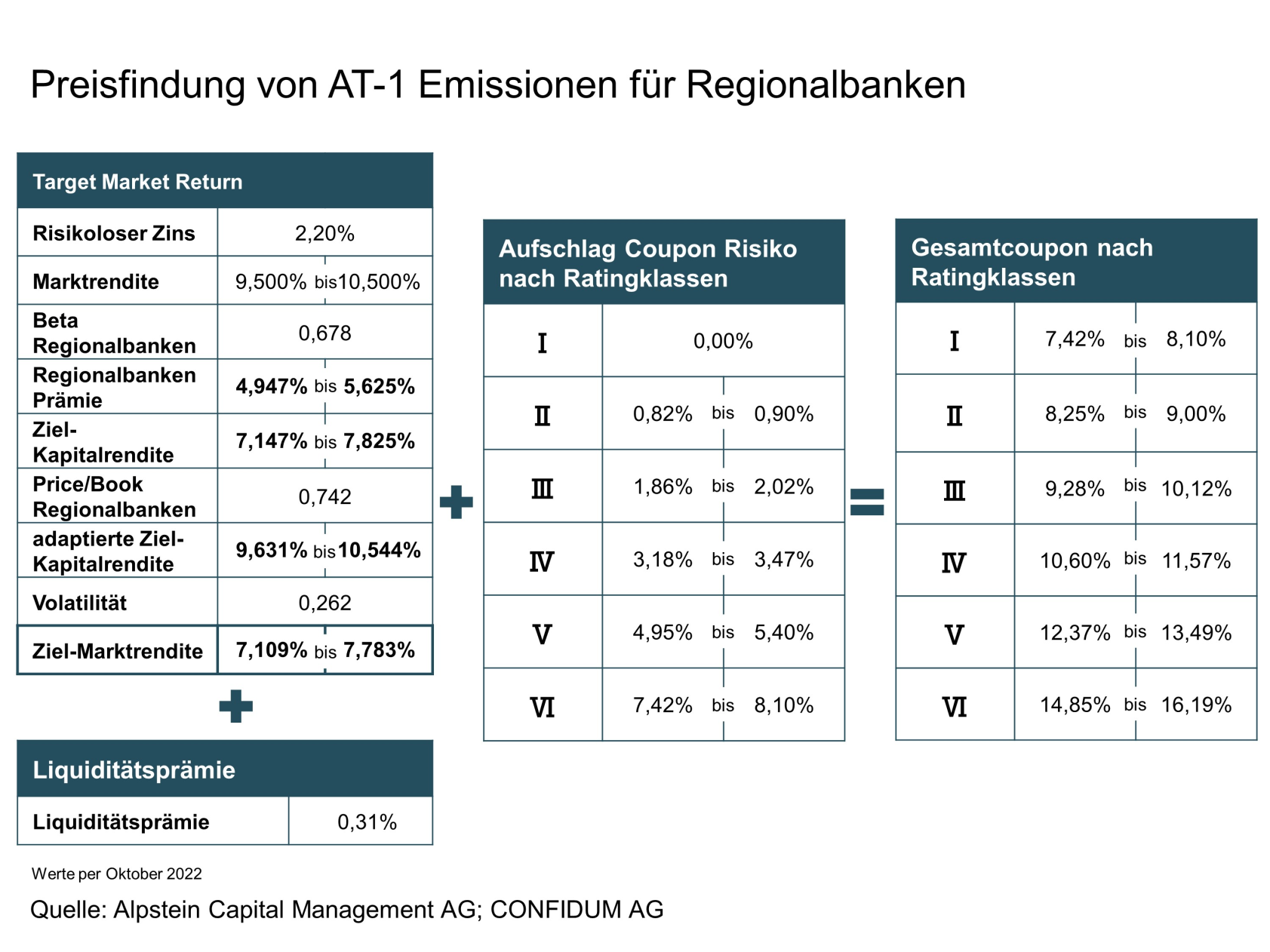

Die Anforderungen an das Pricing von AT-1-Emissionen sind differenziert. Es sind der hybride Charakter der AT-1-Emission sowohl aus Anleihe und Aktie, Besonderheiten zu Liquidität, Book-Building u. a. m. zu berücksichtigen. Bis heute finden sich am Markt keine durchgängigen Modelle zur Bewertung all dieser Facetten. In der Pilotierung der ersten Tranche zur Emission von AT-1-Kapital sind qualifizierte, mit der Aufsicht abgestimmte Modelle für die Preisfindung entstanden. Interessierte finden hierzu im Fachbeitrag[2] vom August 2022 weitere Informationen.

Abbildung 4: Preisfindung von AT-1-Emissionen für Regionalbanken, Sparkassen und Geno-Banken

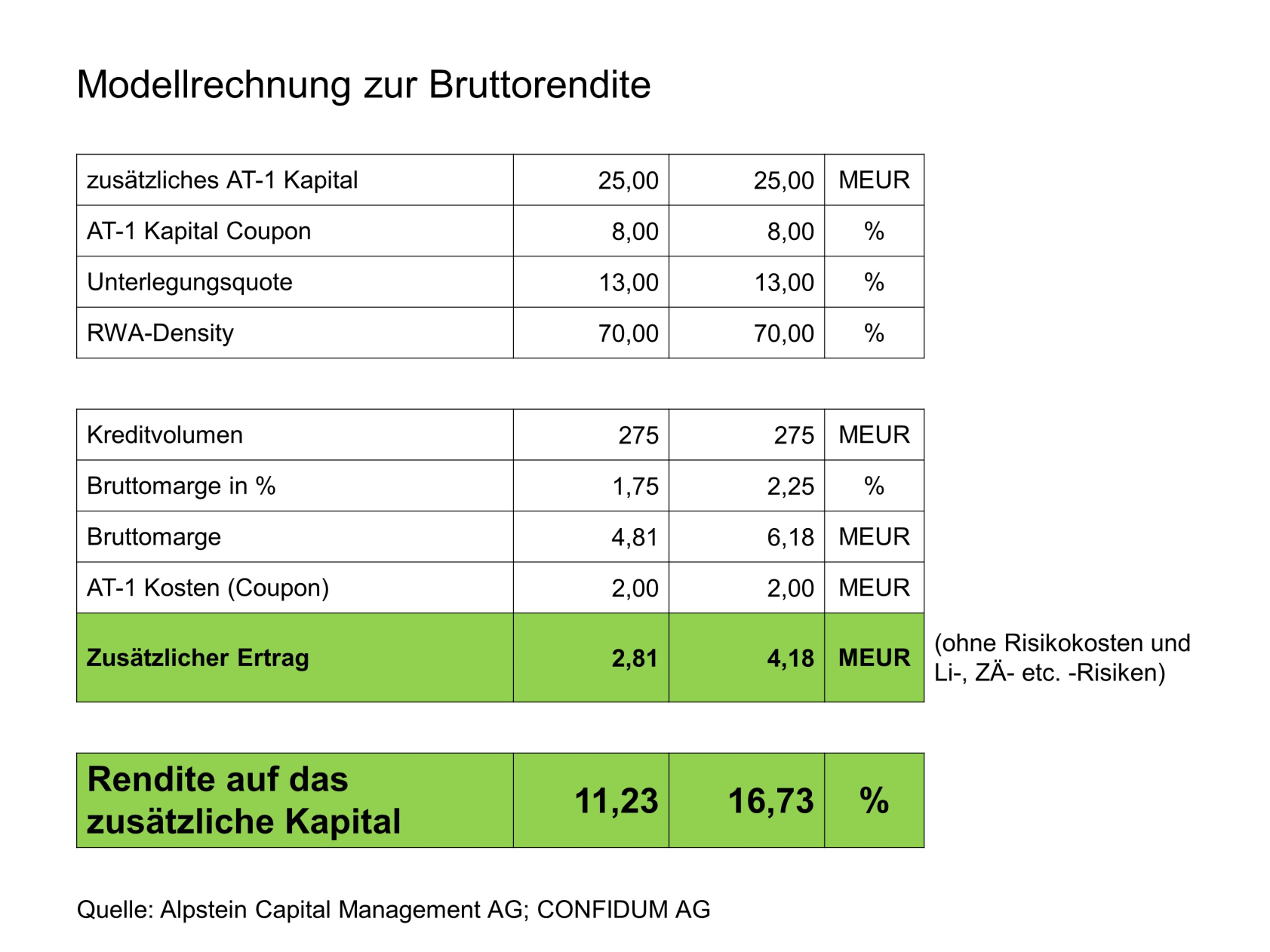

Am Ende steht für den Emittenten und die Investoren die Frage nach dem ökonomischen Ergebnis. Zuletzt wurden AT-1-Emissionen von SI-Banken mit Coupons um ca. 10 % emittiert, die Sekundärmarktrendite liegt derzeit bei ca. 8,5 %. Die Bandbreite für Sparkassen und Geno-Banken liegt aktuell realistisch bei ca. 7,5 % bis 8,5 % – inklusive der Kosten für die Bündelung und Liquiditätssicherung. Aus Sicht eines Emittenten lohnt der Einsatz von AT-1-Kapital. Musterberechnungen zeigen eine Nettorendite (nach AT-1-Kosten, exkl. Risiko- und Emissionskosten) des eingesetzten Kapitals von ca. 11 bis > 15 %. Dies rechtfertig auf jeden Fall das Thema AT-1-Emission zur Stärkung des Kernkapitales näher zu prüfen, um über diesen Weg die Rendite des Gesamtkapitales und die Zukunftsfähigkeit der Sparkasse bzw. Geno-Bank zu unterstützen.

Neben dem Aspekt der reinen Rendite sollte auch die Verbesserung der Kapitalquoten i. w. S. berücksichtigt werden. Die stärkere Kapitalisierung gibt dem Management und der Geno-Bank bzw. Sparkasse eine stabilere Ausgangssituation für die immer unberechenbareren Entwicklungen an den Märkten.

Die Umsetzung der ersten Tranche der AT-1-Emission nach dem vorgestellten Modell mit verschiedenen Sparkassen und Geno-Banken ist für QI/II dieses Jahres fix terminiert.

Abbildung 5: Bruttorendite/Modellrechnung

Vertiefte Einzelheiten zum Modell sowie zur aktuell laufenden Umsetzung erfahren Sie auf dem von CONFIDUM und Partnern moderierten, kostenfreien FCH TopPartner-Seminar „Schnelle Stärkung des Kernkapitals mit AT-1-Emission“ am 19.04.2023 von 15:30–17:00 Uhr unter https://www.fch-gruppe.de/Seminar/fch-toppartner-schnelle-staerkung-des-kernkapitals-mit-at1-emission.

Zusammenfassung, Praxistipps und Ausblick

- Externe Stärkung des Eigenkapitals zur Sicherstellung der Wachstumsperspektive und letztlich Stabilität der Sparkasse bzw. Geno-Bank.

- Standardisierte Verfahren zur Reduktion des internen Aufwandes und hohe Prozesssicherheit inkl. aufsichtsrechtlicher Abstimmung.

- Kurzer Realisierungszeitraum von ca. 3–4 Monaten vom Einstieg bis zur Platzierung.

- Volle Anrechenbarkeit im Kernkapital und attraktive Renditeaussichten.

- Kleines internes Projektteam für das Emissionsvorhaben aus Vorstand, Treasury, Controlling und Rechtsabteilung.

- Das Modell zur Stärkung des Kernkapitals durch AT-1-Emissionen ist bereits in der operativen Realisierung, insoweit wird ein neues Kapitel der Eigenkapitalbeschaffung für Sparkassen und Geno-Banken derzeit beschrieben.

[1] Fachbeitrag BankPraktiker: „Stärkung Eigenkapital mit zusätzlichem Kernkapital über AT-1-Emission“ vom 19.08.2022, Beitrag 21774.

[2] Fachbeitrag BankPraktiker: „Stärkung Eigenkapital mit zusätzlichem Kernkapital über AT-1-Emission“ vom 19.08.2022, Beitrag 21774.