Julian Ursic, erfahrener AML-Spezialist und stellv. GwB einer international tätigen Großbank

Korrespondenzbankbeziehungen

Eine Legaldefinition einer Korrespondenzbankbeziehung findet sich im § 1 Abs. 21 GwG. Neben dem Cash Management für Währungen, Devisenhandelsdienstleistungen und Scheckverrechnungsdiensten sind bei der Geldwäscheprävention sowohl die Durchlaufkonten (payable-through accounts) als auch der internationale, elektronische Zahlungsverkehr im Fokus des Risikomanagements. Das Korrespondenzbankgeschäft ist aufgrund seiner laufenden, repetitiven Natur durch eine hohe Geschwindigkeit gekennzeichnet. Das globale Netzwerk an Korrespondenzbanken sichert den internationalen Zahlungsverkehr und ist dabei abhängig von vertrauensvollen Partnerschaften zwischen den international agierenden Kreditinstituten.

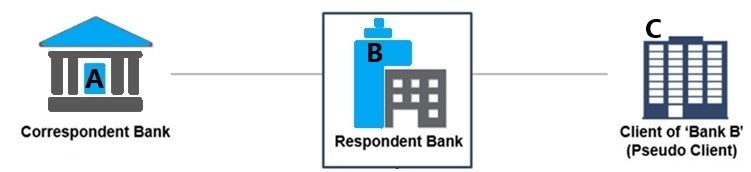

Abbildung: Vereinfachte Darstellung einer fiktiven Korrespondenzbanktransaktion (Quelle: Eigene Darstellung)

Eine Geschäftsverbindung zwischen Bank A (Korrespondent) und Bank B (Respondent) ermöglicht es Bank B, Aufträge und Zahlungen über das Konto mit Bank A auszuführen. Die Kunden (C) des Respondenten (B) haben keinen direkten Zugriff zum Korrespondenzbankkonto. Sie sind jedoch indirekt an der Transaktion beteiligt. |

Besondere Risiken für die Verpflichteten nach dem GwG bei Korrespondenzbanktransaktionen

Die Korrespondenzbank verfügt i. d. R. über keinen direkten Zugriff auf die Kundenbeziehung und dessen Zahlungspartner (Pseudo-Kunde). Dies erschwert im Bedarfsfall die Verifikation und die Identifikation des Zahlungspartners. Mit Blick auf die ausgeführte Transaktion stehen der Korrespondenzbank lediglich limitierte Informationen zur Verfügung, welche im Bedarfsfall beim Respondenten zeitintensiv und unter Nutzung von kostenträchtigen Ressourcen angefragt werden müssen. Zudem verfügt die Korrespondenzbank nur über einen Bruchteil der Informationen über das Zahlungsverhalten des „Pseudo-Kunden“ und ist nicht in der Lage, das Zahlungsverhalten oder etwaige Abweichungen von diesem entsprechend zu erkennen.

Beim globalen Zahlungsverkehr handelt es sich um ein zeitkritisches und hochvolumiges Geschäft, welches substantielle Geldflüsse häufig durch eine hohe Anzahl von indirekt verbundenen Banken in vielen Staaten (auch Hochrisikostaaten) beinhaltet. Beteiligungen von Offshore- oder Hochrisikostaaten mit schwachen Geldwäschevorgaben und Regulierungen gehören zum alltäglichen Korrespondenzbankgeschäft. Dazu zählen u. a. auch anonyme/verschachtelte Gesellschaftskonstrukte, welche den Einblick in die wirtschaftliche Tätigkeit, den Eigentümer (ultimate beneficial owner) oder gar die Herkunft des Geldes kaum zulassen. Möchte man noch tiefer in die Risiken einsteigen, so sollte man sicherlich auch die Möglichkeiten des sog. „Nestling“ (verschachtelte, hintereinander agierende Korrespondenzbankbeziehungen) und „Third Party Payments“ (Zahlungen durch am Ursprungsgeschäft unbeteiligte Dritte) betrachten. Zusätzlich entstehen auf Seiten des Kreditinstituts hohe Kosten für einen „Compliance-Apparat“, demgegenüber nur geringe Margen stehen. Zudem müssen Kreditinstitute bei Verstößen gegen das Geldwäschegesetz mit hohen Strafzahlungen rechnen. Darüber hinaus besteht ein erhöhtes Reputationsrisiko bei Verstößen gegen geltende Vorschriften der Geldwäscheprävention und Umgehung von Sanktionen. Zuletzt drohen weitere Kosten durch den Einsatz sog. Sonderprüfer (Monitor) oder durch weitere durch die Aufsicht eingeleitete Maßnahmen.

Wie können Verpflichtete den erhöhten Risiken effektiv begegnen?

Das Geldwäsche- und das Kreditwesengesetz schreiben bestimmte Mindestvoraussetzung und Sorgfaltspflichten für Kreditinstitute mit Korrespondenzbankbeziehungen vor. Hier seien u. a. die allgemeinen und die verstärkten Sorgfaltspflichten sowie die internen Sicherungsmaßnahmen erwähnt. Doch wie kann man diese Vorgaben vollständig und effektiv umsetzen? Als Beispiel sei hier die kontinuierliche Überwachung der Geschäftsbeziehung einschließlich der Transaktionen, die in ihrem Verlauf durchgeführt werden, genannt. Eine internationale Großbank leitet täglich hunderttausende, wenn nicht gar Millionen internationale Korrespondenzbanktransaktionen durch ihre Bücher. Spätestens jetzt wird deutlich, dass nur unter Zuhilfenahme einer technischen Möglichkeit, wie z. B. durch den Einsatz einer Software mit künstlicher Intelligenz oder artificial intelligence (KI-/AI-Software) den Risiken effektiv und effizient begegnet werden kann. Hierbei ist es wichtig, sinnvolle Kriterien zu definieren und zu implementieren, die in der Lage sind, aus der Masse der täglichen Transaktionen diejenigen zu identifizieren, die aus Sicht des Verpflichteten als risikobehaftet eingestuft werden. Dazu bedarf es zunächst einer Analyse der Risikolage und die Bestimmung eines Risikoappetits durch das Kreditinstitut, welches die Korrespondenzbeziehung führt. Da sich die Risikolage regelmäßig ändert – das zeigen die aktuellen Entwicklungen und Auswirkungen des Ukraine-Russland-Krieges – sollte diese Flexibilität auch für die definierten Kriterien gelten. Final ist es empfehlenswert, Prozessstandards zu etablieren, welche sich ressourcenschonend multiplizieren lassen, um auch dem Know-how-Verlust bei personellen Veränderungen entgegenzuwirken.

PRAXISTIPPS

- Regelmäßige Sensibilisierungen durch effiziente Mitarbeiterschulungen in den betroffenen Geschäftsbereichen.

- Definition von einfachen Prozessstandards und des Risikoappetits.

- Implementierung und regelmäßige Adjustierung von sinnvollen Risikoindizien und -szenarien, die risikobehaftete Transaktionen automatisiert identifizieren.

Beitragsnummer: 21717