Kevin Bielstein, Tobias Eckernkemper, Philipp Michels, Helge Müller, Lena Ullrich

Quantitative Methoden, CredaRate Solutions GmbH[1]

I. Einführung

Gemäß Art. 179 1. (f) der Regulation (EU) No. 575/2013 (kurz CRR: Capital Regulation Requirements) müssen Kreditinstitute und Wertpapierfirmen[2] für die Schätzwerte ihrer Risikoparameter eine Sicherheitsspanne (kurz MoC: Margin of Conservatism) berücksichtigen. Die Sicherheitsspanne soll in Relation zum erwarteten Schätzfehler stehen[3] und das Ausmaß etwaiger Mängel (z. B. fehlende Daten) widerspiegeln. Mit der Richtlinie „Guidelines on PD estimation, LGD estimation and the treatment of defaulted exposures“ (EBA/GL/2017/16, kurz EBA-GL) veröffentlichte die Europäische Bankenaufsichtsbehörde (kurz EBA) Ende 2017 erstmals konkrete aufsichtsrechtliche Anforderungen zur Bestimmung von Sicherheitsspannen für die Risikoparameter PD (Probability of Default), LGD (Loss Given Default) und ELBE (Expected Loss Best Estimate). Für die praktische Umsetzung von Sicherheitsspannen enthält die EBA-GL jedoch wesentliche Freiheitsgrade.

In diesem Beitrag wird für den Risikoparameter PD ein Framework vorgeschlagen, das die Lücke zwischen den aufsichtsrechtlichen Anforderungen und einer praktischen Umsetzung in Bezug auf die Bestimmung der Sicherheitsspanne schließen soll.

Zunächst erfolgt ein Überblick zum Konzept der Sicherheitsspanne und die Darstellung der von der Aufsicht geforderten Einteilung der Schätzunsicherheit in die drei Kategorien A, B und C. Im Anschluss erfolgt die Entwicklung eines strukturierten und nachvollziehbaren Vorgehens zur Quantifizierung einer Sicherheitsspanne für den Bereich der Kategorie A. Dieses Framework soll dabei eine konkrete Struktur vorgeben, die den gesamten Prozess zur Bildung einer Sicherheitsspanne der Kategorie A von der Auslegung der relevanten aufsichtsrechtlichen Passagen über eine Systematik zur Identifikation der relevanten Unsicherheiten bis hin zur finalen Quantifizierung umfasst.

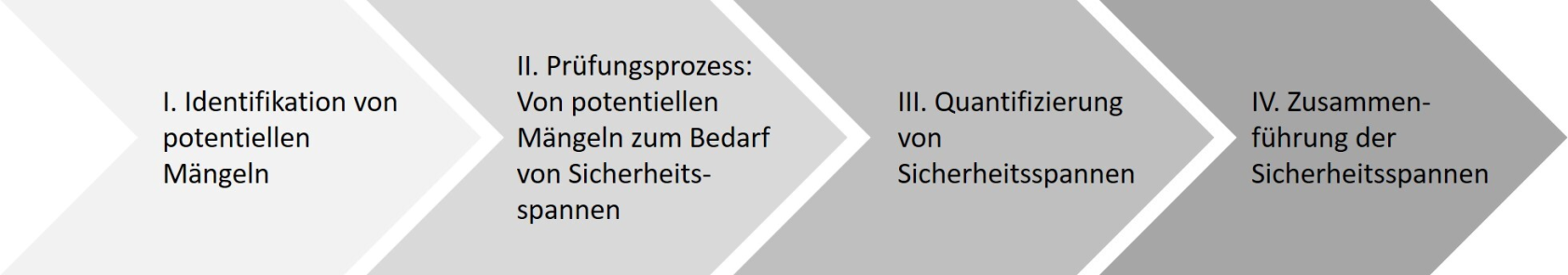

Dieser Beitrag ist dabei in zwei Teile gegliedert. Im ersten vorliegenden Teil erfolgt die Einführung in die Thematik der Sicherheitsspanne und die Darstellung eines Frameworks zur Identifikation relevanter Mängel und dem daraus resultierenden Bedarf von Sicherheitsspannen der Kategorie A (vgl. Abbildung 1, Prozessschritte I und II).

Darauf aufsetzend wird im zweiten Teil des Beitrags eine Methodik zur Quantifizierung von Sicherheitsspannen entwickelt, die individuell auf einzelne Mängel angewandt werden kann. Im letzten Schritt wird auf die Zusammenführung einzelner Sicherheitsspannen zu einer gesamten Sicherheitsspanne der Kategorie A eingegangen (vgl. Abbildung 1, Prozessschritte III und IV).

Abbildung 1: Überblick Verfahren zur Quantifizierung einer Sicherheitsspanne der Kategorie A

Beide Teile des Beitrags werden dabei durch konkrete Fallbeispiele (Kästen mit Praxisbeispielen) unterstützt und können damit als anschaulicher generischer Leitfaden dienen, um entsprechende Sicherheitsspannen für (auf eigenen Daten oder auf Pooldaten basierende) Ratingmodelle zu entwickeln.[4]

II. Das Konzept der Sicherheitsspanne

Die EBA-GL basiert auf dem Grundsatz, dass im Zusammenhang mit der PD-Schätzung Mängel vorliegen können. Dazu zählen bspw. fehlende oder fehlerhafte Daten oder methodische Defizite. Diese Mängel können einerseits zu einer erhöhten Schätzunsicherheit führen oder andererseits zu verzerrten Schätzungen.[5] Dadurch können sowohl zu große als auch zu kleine Schätzwerte vorliegen; in beiden Fällen wird somit das Ausfallrisiko nicht adäquat abgebildet.

Die Sicherheitsspanne soll in diesem Zusammenhang die Unsicherheit der PD-Schätzung widerspiegeln.[6] Im Hinblick auf die Eigenmittelanforderung, welche von den Schätzwerten der PD abhängig ist, stellen Schätzwerte mit erhöhter Unsicherheit ein Problem dar, da entweder unnötig viel oder zu wenig Eigenmittel hinterlegt werden.[7]

Insbesondere Letzteres widerspricht dem aufsichtsrechtlichen Konservativitätsprinzip. Bislang wurde in diesen Fällen seitens der Aufsicht eine konservative Schätzung der Risikoparameter angestrebt. Mit Konkretisierung der Anforderungen durch Veröffentlichung der EBA-GL erfolgte die Abkehr der aufsichtsrechtlichen Sichtweise von einer konservativen Herangehensweise hin zu einem Best Estimate-Vorgehen.

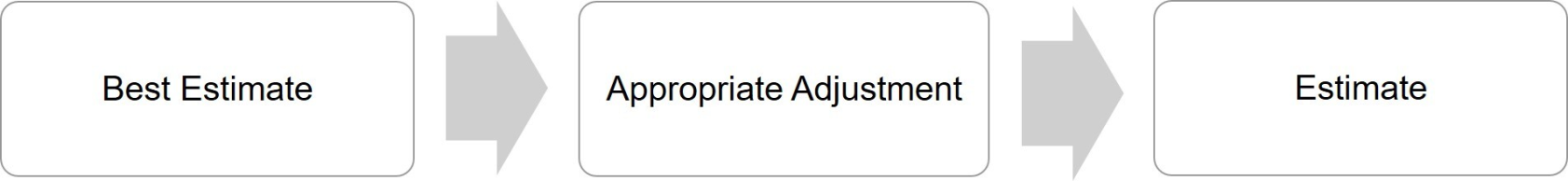

Daher sollen in einem ersten Schritt mögliche Mängel identifiziert und anschließend eine angemessene Methodik zur Korrektur gewählt werden. Die angemessene Korrektur (Appropriate Adjustment) soll zu einem präziseren Schätzwert führen. Im aufsichtsrechtlichen Kontext wird in diesem Zusammenhang von einer „besten Schätzung“ (Best Estimate) gesprochen[8] (vgl. Abbildung 2). In einem zweiten Schritt wird eine Sicherheitsspanne quantifiziert. Der Best Estimate stellt die Grundlage für den Sicherheitsaufschlag dar.[9] Naheliegend ist ein additiver oder multiplikativer Aufschlag.

Abbildung 2: Best Estimate und Appropriate Adjustment

III. Kategorien der Sicherheitsspanne

Gemäß aufsichtsrechtlicher Vorgabe sind die Quantifizierung, Dokumentation und Überwachung von Schätzfehlern in einem Rahmenkonzept zu regeln.[10] Der inhaltliche Umfang dieser drei Themenbereiche ist in den Art. 41–51 der EBA-GL definiert. Die EBA-GL fordert, dass die zu bestimmende Sicherheitsspanne die Unsicherheit der Schätzung in den folgenden drei Kategorien abbildet:[11]

- Kategorie A: Datenmängel und methodische Mängel

- Kategorie B: Relevante Änderungen der Kreditvergaberichtlinien, der Risikobereitschaft, der Inkassorichtlinien und Richtlinien der Sicherheitenverwertung und Einbringung sowie aller sonstigen Quellen zusätzlicher Unsicherheit

- Kategorie C: der allgemeine Schätzfehler

Die EBA-GL verweist explizit darauf, dass eine Unabhängigkeitsannahme zwischen den Kategorien A, B und C nicht korrekt wäre.[12] Explizite Verteilungsannahmen werden jedoch nicht genannt. Es wird zudem angenommen, dass für die Sicherheitsspannen zur Kategorie A, B und C gilt: MoCA, MoCB ≥ 0 und MoCC > 0. [13]

Die quantifizierten Sicherheitsspannen der einzelnen Kategorien sollen abschließend als einfache Summe zusammengeführt werden.[14] Die gesamte Sicherheitsspanne ergibt sich dann zu:

MoC = MoCA + MoCB + MoCC | Formel I |

Im Fokus dieses Beitrags stehen im Folgenden Sicherheitsspannen zur Kategorie A, Datenmängel und methodische Mängel. Die Wahl fällt für diesen Beitrag auf diese Fokussierung, da diese im Gegensatz zu den Sicherheitsspannen zur Repräsentativität (Kategorie B) und zum allgemeinen Schätzfehler (Kategorie C) ein gänzlich neues Feld darstellen, welches von Seiten der Aufsicht erstmalig ausführlich konkretisiert wurde. Weiterhin ist die Frage der Repräsentativität individuell zu beantworten, sodass deren Betrachtung ein stückweit den Fokus der allgemeinen Verwendbarkeit nehmen würde. Die Sicherheitsspanne der Kategorie C wird ebenfalls ausgeklammert, da zum einen bei der Implementierung eines allgemeinen Schätzfehlers auf klassische statistische Verfahren zurückgegriffen werden kann, die eingeschränkte Freiheitsgrade aufweisen, und zum anderen die konkrete Umsetzung eine starke Abhängigkeit zum verwendeten Ratingverfahren aufweist.

IV. Identifikation von Mängeln der Kategorie A

Gemäß EBA-GL Art. 36 sollen die Institute alle Mängel in Bezug auf die Schätzung der Risikoparameter ermitteln, die zu einer Verzerrung bei der Quantifizierung dieser Parameter oder zu einer erhöhten Unsicherheit führen, und nicht vollständig im allgemeinen Schätzfehler erfasst sind.[15] Die korrekte und vollständige Identifikation potentieller Mängel stellt die Grundlage zur Ermittlung einer adäquaten Gesamt-Sicherheitsspanne dar. Zunächst wird eine Long-List potentieller Mängel identifiziert, die anschließend im Rahmen eines Prüfungsprozesses hinsichtlich der Frage, welche dieser potentiellen Mängel für das Ratingverfahren ausgeschlossen werden können, welche über angemessene Anpassungen (vollständig) geheilt werden können und welche als relevante Mängel identifiziert werden und mit einer Sicherheitsspanne zu belegen sind, bewertet.

1. Identifikation potentieller Mängel

Den Ausgangspunkt für die Identifikation potentieller Mängel bildet das Aufsichtsrecht als regulatorische Basis. Als Quellen seien in erster Linie die EBA-GL, vor allem die Art. 36 ff., aber auch der „ECB guide to internal models“ (01/10/2019, kurz EGIM) und die CRR genannt. Das Aufsichtsrecht, aus dem die relevanten Regeln für die Bildung von Sicherheitsspannen zu entnehmen sind, ist für alle Institute gleich. Auf dessen Grundlage kann eine Struktur entwickelt werden, die einen Überblick über gewünschte Qualitätsdimensionen und Verstöße gegen diese erlaubt. Diese Struktur ist anschließend zu nutzen, um eine Long-List aller potentiellen Mängel zu erstellen, die dann die Eingangsmenge für den anschließenden Prüfungsprozess bildet.

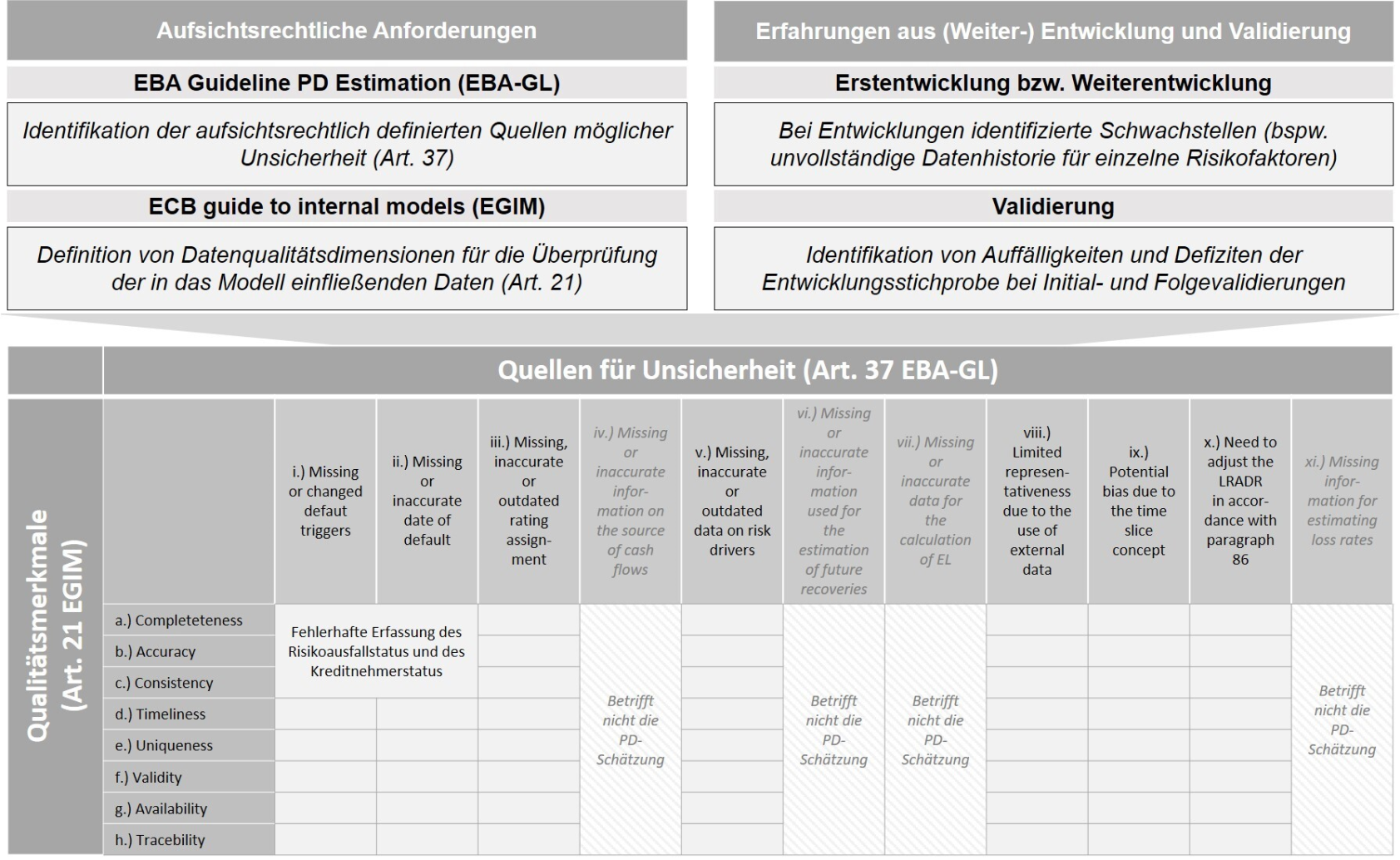

Die Art. 36 ff. der EBA-GL befassen sich explizit mit der Behandlung von Mängeln und der Ableitung von Sicherheitsspannen. Hierbei benennt Art. 37 ausdrücklich potentielle Quellen zusätzlicher Unsicherheit bei der Risikoquantifizierung. Ferner findet sich in Art. 21 des EGIM eine Liste relevanter Qualitätsmerkmale. Diese beiden Quellen werden verwendet, um eine Struktur zur Ermittlung potentieller Mängel zu schaffen. |

Nachdem die relevanten Passagen des Aufsichtsrechts identifiziert und interpretiert sind, gilt es die Frage zu beantworten, welche potentiellen Mängel sich für das jeweilige Ratingverfahren ergeben. Hierzu ist eine Struktur zu entwerfen, die das eigene Verfahren zur Quantifizierung von Risikoparameterschätzern vor dem Hintergrund der im Aufsichtsrecht geforderten Qualitätsmerkmale bzw. potentiellen Quellen zusätzlicher Unsicherheit prüft.

Long-List potentieller Mängel Bei der CRS wurde eine Matrix gebildet, die die in Art. 37 der EBA-GL genannten potentiellen Quellen zusätzlicher Unsicherheit auf der Abszisse den in Art. 21 des EGIM genannten Qualitätsmerkmalen auf der Ordinate gegenüberstellt. Anhand dieser Matrix kann geprüft werden, welche (Kombination von) Felder(n) für die CRS potentielle Mängel darstellen. Abbildung 3 stellt die Anforderungen inkl. der sich ergebenden Matrix dar. Dabei ist ein potentieller Mangel nicht zwangsläufig deckungsgleich mit einer Matrixzelle. Es kann sowohl vorkommen, dass ein potentieller Mangel mehrere Matrix-Zellen umfasst, als auch, dass eine Matrix-Zelle in mehrere Mängel zu unterteilen ist, um später sinnvoll eine Sicherheitsspanne quantifizieren zu können. Darüber hinaus gibt es auch Bereiche der Matrix, die für die PD-Schätzung der CRS-Ratingverfahren keine Relevanz besitzen. Typische potentielle Mängel von Ratingverfahren sind bspw.: - Mängel zu Ausfalldaten gemäß Art. 37 (a) (i) und (ii) EBA-GL[16]

- Datenqualitätsmängel bei Ausfallinformationen

- Verzerrung der Datengrundlage aufgrund der aufsichtsrechtlich geforderten Anpassung der Ausfalldefinition

- Ausfallinformationen sind nicht verfügbar oder nachvollziehbar

- Mängel zur Ratingzuordnung gemäß Art. 37 (a) (iii) EBA-GL

- Mängel zu Daten der Risikofaktoren gemäß Art. 37 (a) (v) EBA-GL

- Fehlende historische Daten

- Mängel aufgrund der Verwendung von externen Daten gemäß Art. 37 (a) (viii) EBA-GL

- Repräsentativität von externen Daten

- Mängel aufgrund des Ansatzes zur „Bestimmung des langfristigen Durchschnitts der jährlichen Ausfallraten“ gemäß Art. 37 (a) (ix) EBA-GL

- Verzerrung des langfristigen Durchschnitts der jährlichen Ausfallraten aufgrund des gewählten Ansatzes

- Mängel aufgrund von Anpassungen bei der „Bestimmung des langfristigen Durchschnitts der jährlichen Ausfallraten“ gemäß Art. 37 (a) (x) EBA-GL

- Anpassungen am langfristen Durchschnitt der jährlichen Ausfallraten

|

Abbildung 3: Quellen für Unsicherheit

Je nach entwickelter Struktur zur Identifikation potentieller Mängel deckt dieses Verfahren zahlreiche Arten von Unsicherheiten bzgl. der relevanten Qualitätsmerkmale ab, u. a. auch solche, die für das konkrete Institut keine Relevanz besitzen. Dies umfasst bspw. bei reinen PD-Verfahren Unsicherheiten bzgl. der LGD-Schätzung. Demgegenüber werden unter potentiellen Mängeln ausschließlich solche Sachverhalte verstanden, die für das jeweilige Institut tatsächlich auftreten könnten – dies bedeutet nicht, dass sie in jedem Fall einen Mangel induzieren (dies herauszufinden ist Aufgabe des sich anschließenden Prüfungsprozesses).

Anhand der entwickelten Struktur zur Identifikation potentieller Mängel kann dann zum einen die Frage beantwortet werden, welche Teile der aufsichtsrechtlichen Anforderungen relevant für das betrachtete Institut sind und zum anderen kann die entwickelte Struktur helfen, Qualitätsmerkmale und potentielle Quellen zusätzlicher Unsicherheit in inhaltlich sinnvoll gruppierte potentielle Mängel einzuteilen, die im Anschluss in den Prüfungsprozess einfließen. Alle identifizierten potentiellen Mängel ergeben sich aus Erfahrungen, die im Kontext von (Weiter-)Entwicklung und Validierung typischer Ratingverfahren regelmäßig gewonnen werden können.

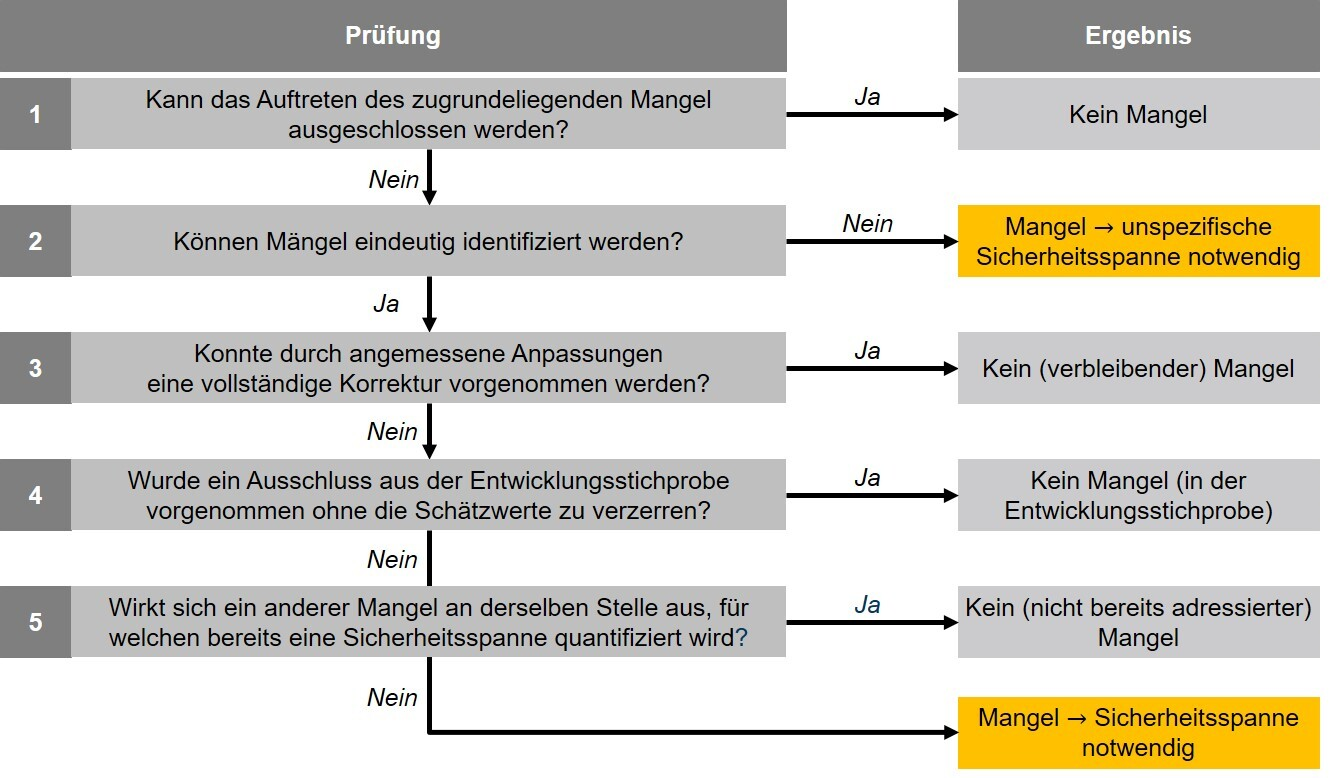

2. Anwendung Prüfungsprozess

Die potentiellen Mängel gehen anschließend in einen Prüfungsprozess ein, der jeden potentiellen Mangel dahingehend überprüft, ob ein Ausschluss aus dem Entwicklungsdatensatz vorgenommen werden konnte, eine angemessene Anpassung möglich war und/oder die Erhebung einer Sicherheitsspanne notwendig ist. Sollte eine Sicherheitsspanne notwendig sein, so ist zu prüfen, ob sich bereits ein anderer Mangel an derselben Stelle auswirkt. Ist dies nicht der Fall, so ist eine separate Sicherheitsspanne zu quantifizieren und die einzelnen Sicherheitsspannen sind abschließend zur Gesamt-Sicherheitsspanne der Kategorie A zusammenzuführen.

Im Folgenden wird dieses Vorgehen exemplarisch am Prüfungsprozess der CRS erläutert. Hierzu wird in Abbildung 4 der Prüfungsprozess, der bei der CRS implementiert wurde, vorgestellt.

Abbildung 4: Prüfungsprozess zur Beurteilung potentieller Mängel

In den folgenden zwei Beispielen wird aufgezeigt, wie die Beurteilung eines potentiellen Mangels anhand dieses Prüfungsprozesses vorgenommen werden kann.

Beispiel eines Prüfungsprozesses Beispiel I: „Verzerrung der Datengrundlage aufgrund der aufsichtsrechtlich geforderten Anpassung der Ausfalldefinition“ 1. Prüfung: Eine Verzerrung der Datengrundlage kann nicht ausgeschlossen werden, da sich die aufsichtsrechtlichen Anforderungen zur Ausfallerfassung mit Veröffentlichung der EBA/GL/2016/07[17], der VERORDNUNG (EU) 2018/1845 der Europäischen Zentralbank sowie der Änderung des § 16 SolvV geändert haben. 2. Prüfung: Der relevante Zeitraum, der hiervon betroffen ist, kann eindeutig identifiziert werden. 3. Prüfung: Eine vollständige Korrektur ist nicht möglich, da nicht für den gesamte Zeitraum Defaults nach neuer Definition rückwirkend vollständig nacherhoben werden können. 4. Prüfung: Ein Ausschluss aus der Entwicklungsstichprobe ist nicht möglich bzw. sinnvoll, um weiterhin eine möglichst lange, relevante Ausfallhistorie sicherzustellen. 5. Prüfung: Dieser Mangel wird nicht durch eine Sicherheitsspanne zu einem anderen Mangel abgedeckt. Daher ist für diesen potentiellen Mangel eine separate Sicherheitsspanne notwendig. Beispiel II: „Ausfallinformationen sind nicht verfügbar oder nachvollziehbar“ 1. Prüfung: Verzerrungen in der Ausfallrate durch unvollständige oder nicht nachvollziehbare Ausfallinformationen können nicht auftreten, da diese fortwährend qualitätsgesichert historisiert werden. Der potentielle Mangel ist für die Bestimmung einer Sicherheitsspanne somit nicht relevant. |

V. Zusammenfassung

Mit Veröffentlichung der EBA-Richtlinie „Guidelines on PD estimation, LGD estimation and the treatment of defaulted exposures“ wurden erstmals konkrete Anforderungen an die Bestimmung einer Sicherheitsspanne für die Schätzung von Risikoparametern gestellt. Bei der praktischen Umsetzung der Anforderungen bestehen jedoch erhebliche Freiheitsgrade. Daher wurde in diesem Beitrag ein Überblick über die aufsichtsrechtlichen Anforderungen gegeben und für den Risikoparameter PD ein Framework entwickelt, das die praktische Umsetzung einer Sicherheitsspanne ermöglicht.

Ausgangspunkt ist die von der Aufsicht geforderte Einteilung der Unsicherheit der Schätzung in die drei Kategorien A, B und C. Die Kategorie C stellt den allgemeinen Schätzfehler dar und kann über Verfahren der klassischen Statistik ermittelt werden. Die Kategorie B bezieht sich auf die Änderungen der Geschäftsstrategie und fällt in den Bereich der Repräsentativität. Kategorie A beinhaltet Datenmängel und methodische Mängel, die ein individuelles Vorgehen benötigen und sich nicht pauschal einem Analysebereich zuordnen lassen. Der Fokus dieses Beitrags lag auf der Entwicklung eines strukturierten und nachvollziehbaren Vorgehens für diesen Bereich. Das entwickelte Framework gibt dabei eine konkrete Struktur vor, die den gesamten Prozess zur Bildung einer Sicherheitsspanne der Kategorie A, von der Identifikation der relevanten Unsicherheiten bis zur finalen Quantifizierung, umfasst.

Im vorliegenden ersten Teil des Beitrags erfolgte neben der Einführung in die Thematik die Darstellung eines Frameworks zur Identifikation relevanter Mängel der Kategorie A. Für die Identifikation potentieller Mängel wurde eine Matrix zugrunde gelegt, deren Dimensionen sich aus den potentiellen Quellen zusätzlicher Unsicherheit aus der EBA-GL und den Qualitätsmerkmalen aus dem EGIM zusammensetzen. Auf Basis der spezifischen Erfahrungen aus der (Weiter-)Entwicklung und Validierung von Ratingmodellen kann eine Identifikation aller potentiellen Mängel erfolgen. Nach Erstellung der Long-List aller potentiellen Mängel werden diese mithilfe eines standardisierten Prüfungsprozesses dahingehend bewertet, ob ein relevanter Mangel vorliegt und ob die Erhebung einer Sicherheitsspanne erforderlich ist.

Das Framework deckt damit die wesentlichen Komponenten bei der Identifikation von Mängeln der Kategorie A ab. Das Fundament bilden dabei allgemeine Konzepte, die ein breites Anwendungsgebiet und eine hohe Nachvollziehbarkeit ermöglichen. Gleichzeitig können individuelle Gegebenheiten abgebildet werden.

Im zweiten Teil des Beitrags wird, ausgehend von der Liste relevanter Mängel, eine Methodik zur Quantifizierung von Sicherheitsspannen entwickelt, die individuell auf einzelne Mängel angewandt werden kann. Darüber hinaus wird auf die Zusammenführung einzelner Sicherheitsspannen zu einer gesamten Sicherheitsspanne der Kategorie A eingegangen.

PRAXISTIPPS

- Durch die Gegenüberstellung der unterschiedlichen aufsichtsrechtlichen Anforderungen ergibt sich eine Matrix, anhand derer eine vollständige Identifikation potentieller Mängel der Kategorie A möglich ist.

- Aus den Erfahrungen aus (Weiter-)Entwicklung und Validierung eines Ratingverfahrens sind potentielle Mängel zu identifizieren und gemäß den in den aufsichtsrechtlichen Anforderungen definierten Dimensionen sinnvoll zu gruppieren.

- Identifizierte potentielle Mängel sind anhand eines Prüfungsprozesses, der eine stringente und zuverlässige Bewertung sicherstellt, hinsichtlich ihrer Relevanz zur Quantifizierung einer Sicherheitsspanne zu bewerten.

[1] Der vorliegende 1. Teil des Beitrages basiert auf der bei der CredaRate Solutions GmbH (CRS) entwickelten MoC-Konzeption. Der Beitrag gibt die Meinung der Autoren wieder und repräsentiert nicht notwendigerweise die Position der CRS. Der 2. Teil erscheint in der Mai-Ausgabe des BankPraktikers. Den in zwei Teilen erscheinenden Beitrag zum Konzept der Sicherheitsspanne können Sie als Gesamtdokument anfordern unter der E-Mail-Adresse: info@credarate.de.

[2] Vgl. EU-Verordnung 575/2013, Art. 4.

[3] Vgl. EBA-GL, Art. 41.

[4] Das in diesem Beitrag dargestellte Konzept fand Eingang in die Entwicklung entsprechender Sicherheitsspannen bei den poolbasierten IRBA-Modellen der CRS. Als Poolanbieter besitzt CRS keinen eigenen Anwendungsbereich der Ratingverfahren, da die Ratingverfahren ausschließlich bei den Nutzerinstituten Anwendung finden. In Bezug auf die Modellierung einer Sicherheitsspanne liegt der Fokus der CRS entsprechend auf der Modellierung einer Sicherheitsspanne der Kategorie A und C.

[5] Vgl. EBA-GL, Art. 36.

[6] Vgl. EBA-GL, Art. 42.

[7] Die Anwendung von Sicherheitsspannen ist vornehmlich im Kontext der Eigenmittelunterlegung für Kreditinstitute im Rahmen der sog. Säule I relevant. Darüber hinaus hat die Berücksichtigung von Modellunsicherheiten auch bei weiteren Aspekten Relevanz, wie z. B. für die Berechnung der Risikotragfähigkeit im Rahmen der sog. Säule II.

[8] Vgl. EBA-GL, Art. 38.

[9] Vgl. EBA-GL, Art. 46.

[10] Vgl. EBA-GL, Art. 41.

[11] Vgl. EBA-GL, Art. 42.

[12] Vgl. EBA-GL, Chapter 2 „Background and rationale” S. 18.

[13] Vgl. EBA-GL, Art. 47 a) und b).

[14] Vgl. EBA-GL, Art. 45.

[15] Gemäß EBA-GL, Art. 36a sind Mängel in der Kategorie A „Ermittelte Datenmängel und methodische Mängel“.

[16] Die in Art. 37 (a) (i) und (ii) aufgeführten Quellen zusätzlicher Unsicherheit werden zur Bestimmung der einzelnen Prüfungsfelder zusammengefasst, da fehlende oder erheblich veränderte Ausfallauslöser gemäß (i) auch immer zu fehlenden oder ungenauen Ausfallzeitpunkten gemäß (ii) führen können und Mängel nicht mehrfach berücksichtigt werden sollten.

[17] „Guidelines on the application of the definition of default under Article 178 of Regulation (EU) No. 575/2013“.