Andreas Köbe, Risikocontroller, Banksteuerung, Tätigkeitsschwerpunkt Liquiditätsrisiko, Norddeutsche Landesbausparkasse Berlin-Hannover

I. Ausgangslage und aufsichtsrechtlicher Hintergrund

Die Finanz- und Bankenkrise stellte bezogen auf die Instrumente der Liquiditätsrisikosteuerung eine Zäsur dar, in deren Folge die neuen Liquiditätsrisikokennziffern LCR und NSFR eingeführt wurden. Durch die Einführung des RTF-Leitfadens und die damit verbundene Etablierung des dualen Steuerungsprinzips aus ökonomischer und normativer Perspektive[1] ergibt sich für die Gesamtbanksteuerung weniger bedeutender Institute (LSI) eine ähnlich fundamentale Neujustierung. Mit „Scharfschaltung“ der NSFR zum 30.06.2021 haben die neuen Liquiditätsrisikokennziffern ihre vollständige Wirkung entfaltet und sind auch für die LS-Institute handlungsleitende Kennziffern im Sinn einer streng einzuhaltenden Nebenbedingung. Deren Ziel ist es, die in der Finanzkrise sichtbar gewordenen Defizite der Banken zu beheben bzw. Liquiditätsrisiken zu reduzieren. So soll durch die LCR die kurzfristige Zahlungsfähigkeit durch Sicherstellung eines ausreichenden unmittelbar zu liquidierenden Liquiditätspuffers erreicht und durch die strukturelle Liquiditätsquote NSFR das Ausmaß der Liquiditätsfristentransformation begrenzt werden. Die Maßnahmen zur Steuerung der Kennzahlen wirken in vielfältiger Weise in die Gesamtbanksteuerung hinein und beeinflussen die Kennzahlen der ökonomischen wie normativen Perspektive. Die Herausforderung in der Gesamtbanksteuerung besteht darin, die Steuerungsoptionen für die Liquiditätsrisikokennziffern bezüglich ihrer Aus- und Wechselwirkungen untereinander und auf die übrigen Kennziffern abzustimmen und im Einklang mit der jeweiligen Geschäfts- und Risikostrategie festzulegen.

II. Funktionsweise der Steuerungskennzahlen

1. Liquidity Coverage Ratio

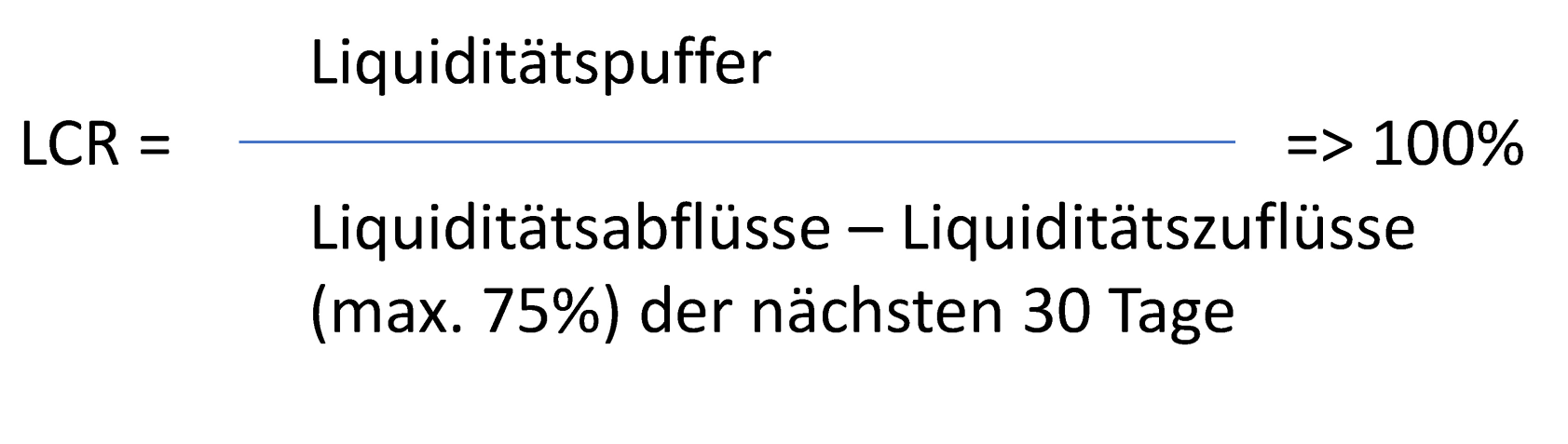

Die LCR dient der Aufrechterhaltung der kurzfristigen Zahlungsfähigkeit der Institute. Die Kennzahl stellt das Verhältnis aus dem Liquiditätspuffer, der aus hochliquiden Wertpapieren besteht, und den saldierten Zahlungsmittelab- und -zuflüssen (Abbildung 1) der nächsten 30 Tage dar[2].

Abbildung 1: LCR-Formel

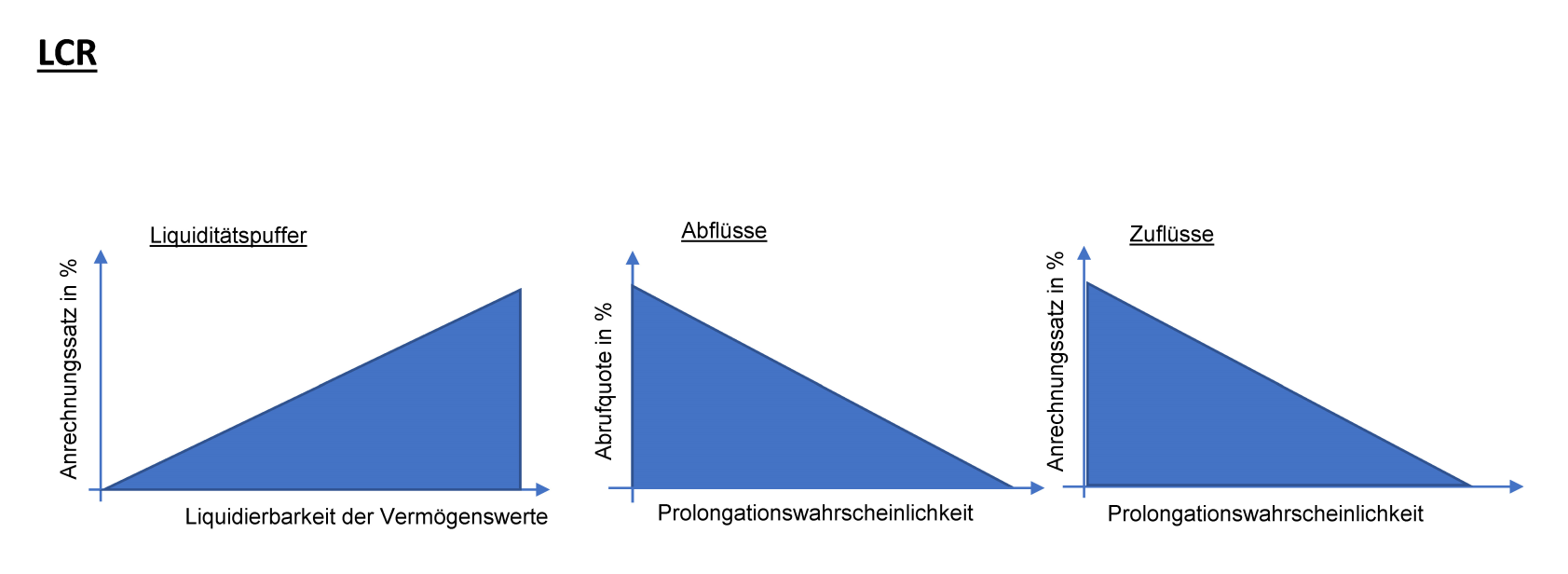

Der Grad der Liquidierbarkeit der Wertpapiere ist ein Qualitätsmerkmal des Liquiditätspuffers und hat über die Kategorisierung der Wertpapiere in Liquiditätsklassen entsprechenden Einfluss auf die Anrechnungsquote. Zudem wird der Liquiditätspuffer mit Abschlägen versehen und daher ähnlich konservativ modelliert wie die Ab- und Zuflüsse (Abbildung 2). In diesem Sinn lässt sich das LCR-Szenario als kurzfristiger moderater Stresstest der Zahlungsfähigkeit betrachten, da die Abflüsse überzeichnet und die Zuflüsse im Vergleich zum Normalszenario unterzeichnet werden. Des Weiteren sind die Zuflüsse auf 75 % der Summe der Abflüsse begrenzt.

Formales Steuerungsziel ist es, den Quotienten stets über der Mindestvorgabe von 1 bzw. 100 % zu halten und durch im Notfall unmittelbar liquidierbare Wertpapiere und die daraus entstehenden Zahlungsmittelzuflüsse die Zahlungsfähigkeit jederzeit zu gewährleisten.

Abbildung 2: Wirkungsweise der LCR-Komponenten

[...]

[...]

Beitragsnummer: 16056